Forankring

Forankring er når en holder fast på gitt informasjon og bruke dette som referansepunkt når en gjør beslutninger. Dessverre forankrer mange investorer på ting som er irrelevante for forretningsverdien, slik som personlig investeringsnivå eller 52 ukers høydepunkt for aksjen. I stedet burde vi fokusere på det som betyr mest, slik so

m estimert fremtidig kontantstrøm til et selskap.

Har du for eksempel tenkt, ”Hvis jeg får utlignet tapene i denne aksjen (eller fondet), da skal jeg selge”? Har du det, da har du blitt offer for forankring av irrelevant informasjon. Hva vi kjøpte aksjen for har absolutt ingenting med hva den estimerte underliggende verdien til bedriften, så vi bør unngå å se på hva du betalte for aksjen når du skal gjøre deg opp en kjøps/salgsbeslutning nå. Det samme gjelder alle data som ikke informerer om fremtidig kontantstrøm og virkelig verdi.

Forankring kan også være gyldig for hvordan vi ser på verden, og vi kan holde oss fast i utdaterte situasjoner og ikke ta hensyn til ny informasjon for å oppdatere våre mentale kart. For eksempel, Dell var et dominerende selskap med store kompetitive fortrinn i nesten to tiår, men disse fortrinnene tok slutt. De som så denne forandringen og handlet tilsvarende kom bedre ut enn de som hadde et utdatert syn på selskapet.

Tilgjengelighetsskjevhet

Denne mentale kortslutningen gjelder den relative viktigheten av informasjon. Viktigheten hjernen vår tillegger informasjon er korrelert med hvor ofte vi ser informasjonen. Hvis vi ser eller tenker over noe ofte, tillegger hjernen vår større viktighet til informasjonen.

Den informasjonen som er lettest tilgjengelig i markedet er aksjekursen/verdien av et fond. De er overalt. Men aksjekursen er bare en del av ligningen. Vårt mål som investorer bør være å kjøpe ting når prisen er lavere enn underliggende verdi og selge hvis den er over underliggende verdi. Vet du aksjekursen og ikke aksjeverdien, så betyr det at du ikke vet så mye. For å rette opp denne skjevheten, så reduser frekvensen du sjekker aksjekursen eller fondskursen, og bruker heller mer tid på å lese det som inneholder nyttig informasjon, slik som for eksempel årsrapporter.

Endowment effect - eieeffekt

Mennesker setter høyere verdi på ting de allerede eier enn det de ikke eier. Det betyr at vi ville selge våre eiendeler til mye høyere verdi enn vi ville kjøpt den samme eiendelen hvis vi ikke allerede eide det.

Den amerikanske økonomen Richard Thaler startet det fascinerende eksperimentet med kaffekrus for å demonstrere denne effekten. Halvparten av menneskene ble tildelt kaffekrus og blir spurt om hvilken pris de er villige til å selge kruset til. Den andre halvdelen ble spurt om hvilken pris de var villige til å gi for de samme krusene. Selgerne prissatte krusene omtrent dobbelt av hva potensielle kjøpere gjør. Vi burde beskytte oss mot å gå i denne fellen når det gjelder aksjer, fordi det kan føre til at vi holder aksjene for lenge. Det kan være til hjelp om du spør deg selv: ”Ville jeg kjøpt denne aksjen i dag?” Hvis svaret er ”nei” og en passende erstatter er tilgjengelig, da er det sannsynligvis bryet verdt å gjennomføre handelen.

”Sunk cost” aversjon (gjort er gjort)

Sunk costs er kostnader som ikke kan reverseres når de har inntruffet. Når noe er betalt for, enten med tid eller penger, forteller instinktet vårt at vi må gjennomføre og motta goder for utgiften, hvis ikke føler vi at vi kaster bort ressurser. Dette er en variant av tapsaversjon, hvilket er et konsept der mennesker føler et tap dobbelt så sterkt som de føler gleden av tilsvarende gevinst. To tips: For det første, hvis en aksje er verdt mindre enn det vi gav for den, burde vi selge den hvis dagens aksjekurs er høyere enn vårt verdiestimat. Det at vi realiserer et tap burde være irrelevant for beslutningen. For det andre, hvis vi bruker flere timer på å analysere en gitt mulighet, burde vi fortsatt være villige til å gå videre med uforrettet sak. Vårt instinkt vil være å like muligheten siden vi har brukt tid på den, men vårt mål burde være at rasjonaliteten skal veie mer enn instinktet.

Flokkmentalitet

Våre dypeste instinkter forteller oss at det er sikkerhet i større antall. Utover ønske om å gjøre det som blir ansett som sosialt akseptabelt, tror vi ofte at andre har nyttig informasjon som vi kan ta signaler fra. Vi ønsker alle å bli likt og større grupper kan vite noe vi ikke gjør. Hvis ”alle gjør det” føler vi presset for at vi skal gjøre det samme. Siden investering er en aktivitet der det er vanlig å ha ufullstendig informasjon (hvem vet hva som skjer fremover?), vil instinktet til å følge flokken kunne bli forsterket.

Denne tendensen kan gjøre at investorer løper etter hva som historisk har gjort det bra. Det er også dette instinktet som er roten til bobler og panikk. Det er ikke enkelt å ha et uavhengig syn og gå motstrøms, men dette er utrolig viktig om du skal ha mulighet til å få fremragende avkastning ved å kjøpe lavt (når aksjer er upopulære) og selge høyt (når markedet er euforisk).

Nåtidsskjevhet

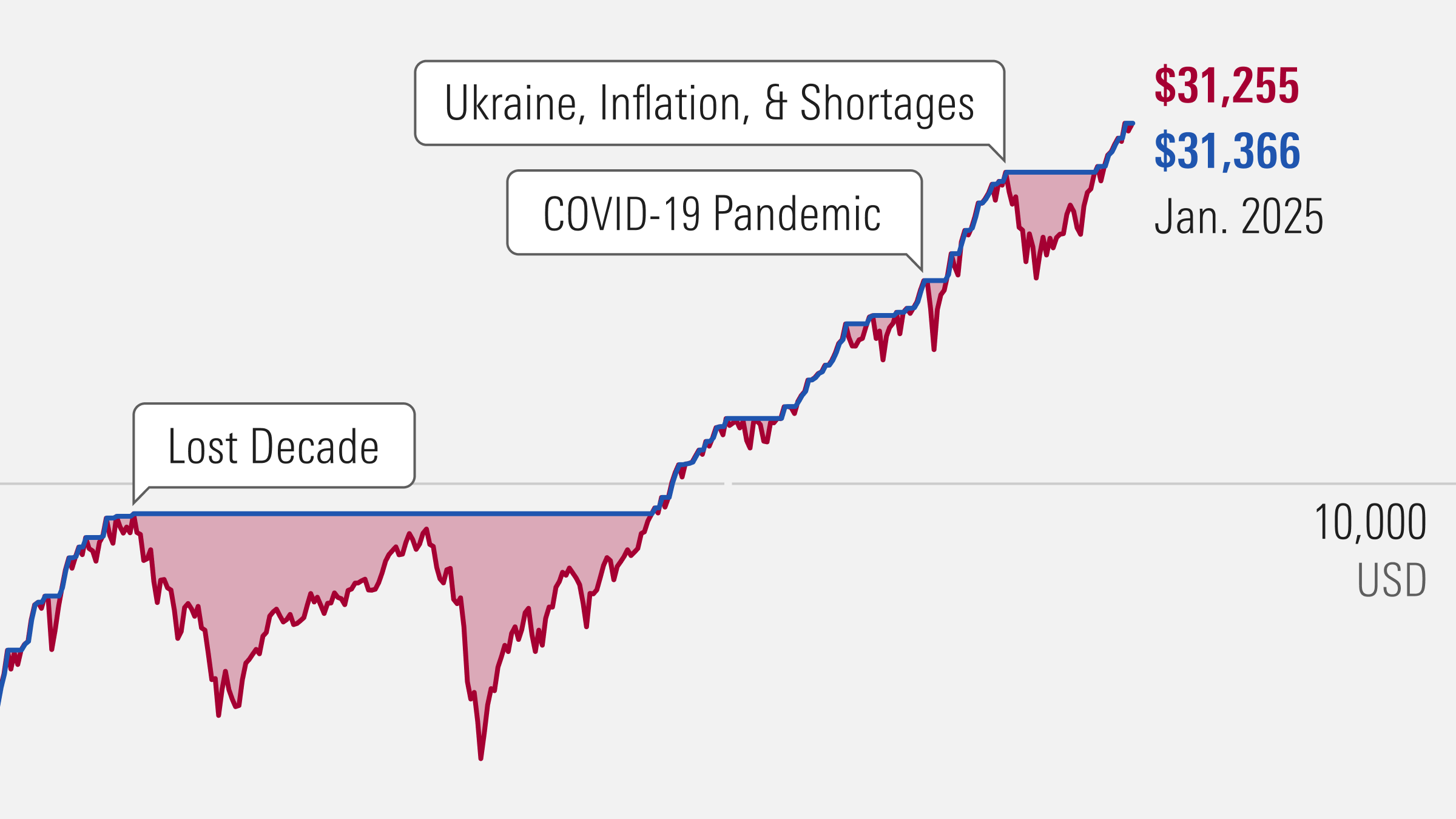

Vi lever i nuet, og evnen til å betrakte elementer langt tilbake eller langt frem er en unik menneskelig egenskap som krever høyere kognitive funksjoner. Men, noen ganger kan instinktene jobbe oss i mot. Nåtidsskjevhet er tendensen til å legge større vekt på seneste begivenheter enn begivenheter som ligger lengre tilbake i tid. Det er en slags mental kortsynthet der vi tror mye mer om den nåværende situasjonen enn det mye større historiske perspektivet. Dette kan medføre at vi antar tingenes tilstand, uavhengig om det er godt eller dårlig, vil fortsette fremover og ikke gå tilbake til langsiktig gjennomsnitt.

Det er et par måter en kan komme over dette. Først, husk at den nåværende situasjonen sannsynligvis ikke kommer til å vedvare. Verden er i konstant endring, anta at situasjonen i dag ikke vil vedvare til evighet. Se gjerne på historiske data så langt de strekker tilbake og ikke bare de siste få årene. Tenk også hardt og lenge på om ”ting er forskjellig denne gangen”, eller hvis det er mer sannsynlig at det vil komme tilbake til langsiktig gjennomsnitt.

Jeg tror dette er en av de mentale skjevhetene som vi lett kan utnytte. Ved å ta langsiktig syn i en verden med utrolig kortsiktighet skapt ved kortsiktige insentiver kan vi forsøke å utnytte ”tidshorisont arbitrasje” for å skape meravkastning. For eksempel antar markedet nå at den stygge situasjonen i [det amerikanske] hus- og arbeidsmarkedet vil vedvare ut i evigheten, mens jeg tror at syklusen vil snu rundt på et tidspunkt.

Bekreftelsesskjevhet

Hjernen vår liker ikke konflikter, den foretrekker å ha en konsistent og harmonisk verdensbilde. Den er satt sammen for å unngå kognitive dissonans, for eksempel ved å ha to ulike ideer som er uforenelig med hverandre. Vårt instinkt forteller oss at vi skal søke frem informasjon som bekrefter vårt nåværende syn, aksepterer data som passer godt inn i våre forutinntatte oppfattninger, mens vi forkaster data som ikke støtter oppunder dette. Informasjon som er konsistent blir prosessert lettere og øker ikke stressnivået.

Som med alle disse skjevhetene kan dette være skadelig for oss som investorer, og det kan medføre at vi kan ignorere farer og håpe på det beste. Det kan derfor være nyttig å søke frem syn som er motsatte av dine. Søk aktivt informasjon eller bevis som kan avkrefte dine ideer. Gjør du dette vil du ha et par fordeler. Du vil ikke bli for knytt til en ide og få en mer uavhengighet i din analyse; det kan gjøre at du unngår å bli ”forelsket” i en aksje. Videre kan du til tider faktisk finne ut at din investeringstese var feilaktig. Hvis du hadde feil, er det alltid bra å finne det ut så tidlig som mulig. Sist, men ikke minst, hvis du klarer å motbevise det motsatte synet, da har du større overbevisning når du skal handle eller beholde roen under markedsvolatilitet.

Overdreven selvtillit

Det er et uheldig faktum at mennesker tenderer til å tro at deres kunnskapsnivå eller evner er mye høyere enn det som er faktum. For eksempel mener det store flertallet av bilførere at deres sjåførevner er over gjennomsnittet, selv om dette er statistisk sett umulig. Denne positive illusjonen vi bærer av oss selv tillater oss å være, som den berømte boken heter, ”Fooled by Randomness”, og tildeler positive utfall til våre evner i stedet for flaks eller en trend som vi ikke har kontroll over. Overdreven selvtillit kan hjelpe oss å komme gjennom stressperiodene i livet, men det kan være livsfarlig i investeringsverdenen, hvor det gjør at vi overbyr kortene vi har på hånden.

Overdreven selvtillit kan også komme fra at vi har brukt for mye tid på en gitt mulighet. Det vil være situasjoner i aksjemarkedet hvor du raskt får tilgang til all informasjonen du trenger for å ta en beslutning. I dette tilfellet kan mer informasjon gjøre at selvtilliten øker til et farlig nivå, samtidig som beslutningen ikke nødvendigvis blir bedre. Se hvordan Warren Buffett opererer; han kan vurdere varigheten til en forretning i løpet av minutter. Han bruker ikke regneark med masser av data for å gjøre verdsettelsesvurderinger, han gjør, essensielt sett, beregningene i hodet. Ingen av oss har Buffetts evner, men vi kan lære fra hans måte å arbeide. Nemlig at det er bedre å være omtrentlig rett, enn å være nøyaktig feil.

For å beskytte oss mot overdreven selvtillit, tror jeg det er viktig å beholde ens ydmykhet; vi kan alle mindre enn vi tror vi kan. Vær villig til å innrømme det, diskuter det åpenlyst og analyser feiltrinnene. Ingen investor har noensinne hatt noe i nærheten av perfekt investeringsrulleblad, vi trenger heller ikke perfekte rulleblader for å oppnå gode resultater.

Jeg mener derimot at det er viktig å lære om overdreven selvtillit, slik at vi kan unngå å ta urimelig risiko. Dette betyr at en har tilstrekkelig diversifisering i en portefølje og ikke ta for store veddemål på en gitt ide. Det betyr også at en bør ha tilstrekkelig sikkerhetsmargin. Videre kan det være nyttig å ha en nedskrevet huskeliste med årsaker for at du vurderer investeringen og målene du mener dine investeringsmuligheter bør oppnå. Noen ganger kan vi ha rett men rett av feil grunn, mens vår overdrevne selvtillit vil gjøre at vi omskriver historien. I fremtiden kan du se hva som ble nedskrevet og få en ærligere vurdering av hva som gikk rett eller galt.

I denne tidsalderen med rettferdig ”disclosure” og en tilnærmet allestedsnærværende internett, er det tilnærmet umulig å få en informasjonsmessig fordel fremfor markedet. Med andre ord, det er ikke bedre informasjon som gir bedre resultater, men å se på den tilgjengelige informasjonen på en rasjonell måte. Det er viktig å være klar over de mentale skjevhetene og ineffektivitetene om vi ønsker å ha en fordel fremfor markedet.