Dette viser en oversikt over historisk avkastning for Morningstars fondskategorier. I skrivende stund har kategoriene Rente, Vekstmarkeder, Obligasjoner gitt en gjennomsnittlig avkastning på hele 69,3 prosent i norske kroner siste fem år. Det er kun aksjefond som investerer i Øst-Europa som har gitt like høy avkastning over samme tidsperiode.

Investeringer i nye markeder er ofte forbundet med høy risiko. Denne risikoen har imidlertid investorene fått betalt for de siste årene. Hittil i år

har imidlertid forventninger om høyere rentenivå, spesielt i USA, ført til lavere interesse for obligasjoner i vekstmarkedene.

Det har blant annet vist seg i avkastningen til obligasjonsfondene i denne kategorien. En gjennomsnittlig avkastning på 4,6 prosent hittil i år, per utgangen av juni, er svakt sammenlignet med tidligere perioder.

Det lave rentenivået i USA har hittil gjort investeringer i obligasjoner i nye markeder attraktivt. Høyere rentenivå i tiden fremover kan imidlertid medføre at en får mindre betalt ved å investere i vekstmarkeder, da renteforskjellen vil minske.

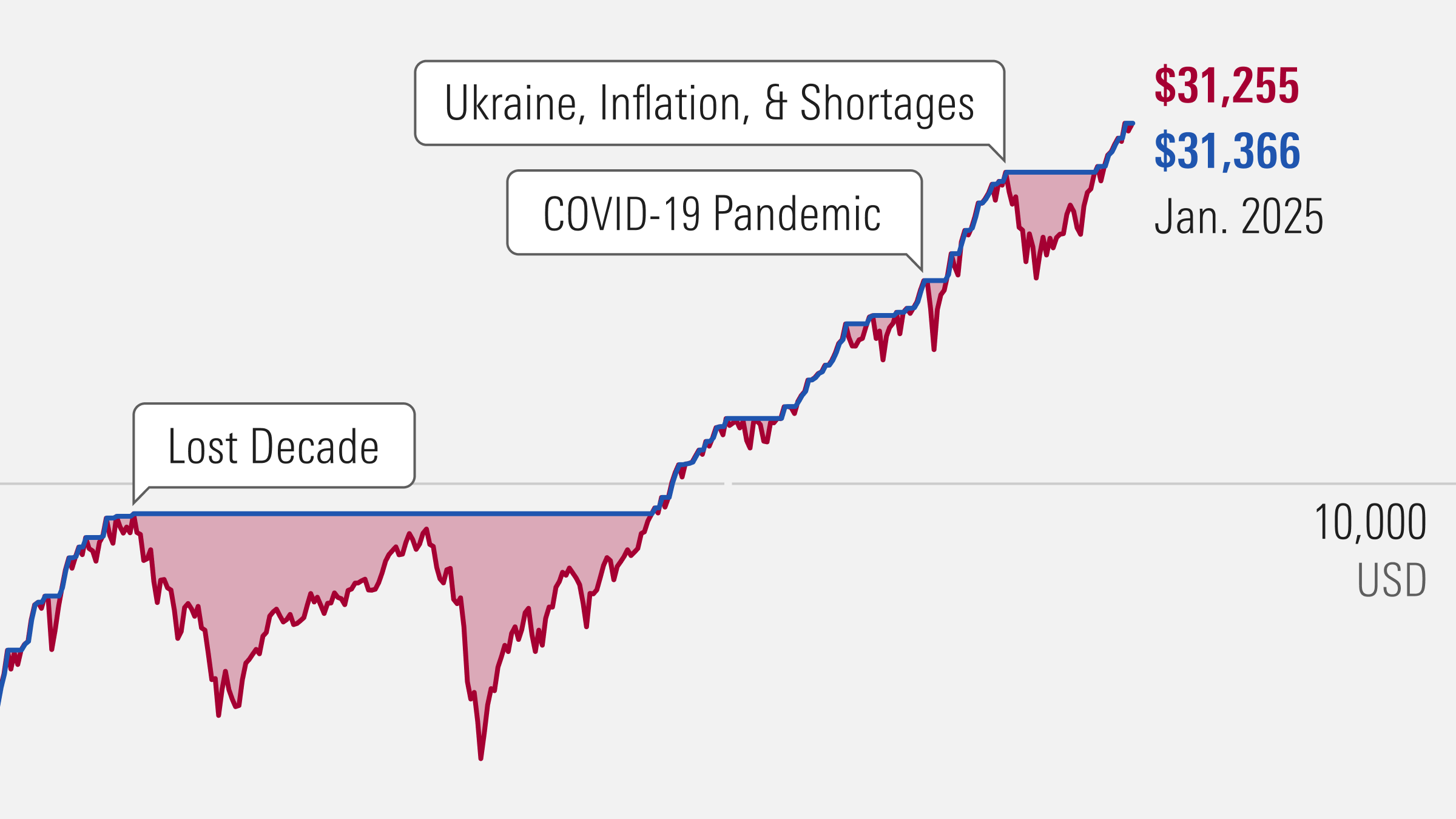

Det er imponerende å se at obligasjoner i nye markeder har gitt en så høy avkastning de siste årene. I løpet av de siste ti årene har vekstmarkedene Brasil, Mexico, Russland og Asia vært gjennom ulike kriser. Likevel har obligasjonsfondene som investerer i nye markeder gitt en total avkastning på over 100 prosent i denne perioden.

Krisene i disse landene kan faktisk vise seg å være positive. Ulike reformer i denne perioden har ført til at de økonomiske og fundamentale utsiktene for landene her har blitt forbedret.

Schroder ISF Emerging Market Debt tilhører Morningstar Kategorien Rente, Vekstmarkeder, Obligasjoner. Fondet investerer blant annet i gjeldsinstrumenter i Kina, Ungarn, Polen og Singapore.

Dette trestjerners fondet har per utgangen av juli gitt en årlig avkastning siste tre år på 1,7 prosent, målt i norske kroner. I amerikanske dollar er avkastningen i samme periode på 11,1 prosent. Siste fem år er avkastningen nå på 64 prosent i norske kroner.

Ifølge Morningstars database ligger den største eksponeringen i dette fondet i statsobligasjoner i Polen, Ungarn og Singapore. Fondet kan benytte derivater for risikoreduksjon, men er ikke valutasikret og er denominert i amerikanske dollar. Dermed pådrar norske fondssparere seg en valutarisiko ved å investere i dette fondet.

Morningstars egen Style Box for obligasjonsfond, viser at fondet har en middels rentefølsomhet og kredittkvalitet på porteføljen. Med en overvekt av eksponeringen i statsobligasjoner med lang løpetid, er fondet følsomt for renteendringer. Dette er en risiko investorene bør være oppmerksom på.

Investorer som vurderer å investere i obligasjonsmarkedet, og da spesielt i nye markeder, bør belage seg på at avkastningen fremover vil kunne være lavere enn i tidligere perioder.

Etter den sterke oppgangen siste fem år, kan mye av oppsiden allerede være tatt ut. Videre har forventningene om høyere rentenivå allerede vist seg å ha en negativ effekt på obligasjoner i nye markeder.

Men for langsiktige investorer kan obligasjonsfondene fra nye markeder fortsatt være et diversifiseringsverktøy som kan gi gevinst. Historisk har fondene i denne kategorien vist seg å gi høy avkastning i perioder der aksjene i vekstmarkeder stiger, men med lavere kurssvingninger enn tilsvarende aksjefond.

Denne kommentaren ble første gang publisert i Økonomisk Rapport NR13. August 2004.