.jpg)

2023 har vært turbulent. I skrivende stund er de globale markedene opp nesten 15% så langt i år. Det er en veldig solid avkastning tatt i betraktning de suboptimale markedsforholdene vi har stått overfor. Men disse avkastningene ble ikke levert i en rett linje, med to betydelige markedsfall i april og oktober.

Inflasjonen har falt godt fra de tosifrede nivåene mot slutten av 2022, nå tilbake til 2,4% i euroområdet og rundt 3% i USA. Mens økonomien i euroområdet verken vokser eller minker betydelig, opplever den amerikanske økonomien vekst.

Lavere inflasjon betyr ikke at vi er utenfor fare, og det er viktig å erkjenne utfordringene som 2024 vil bringe.

Vi har kanskje ikke sett det siste av inflasjonen. Energiprisene er notorisk volatile, og en topp om vinteren kan ha stor innvirkning. På samme måte, selv om det er fint å se at den amerikanske økonomien er så motstandsdyktig, er arbeidsmarkedene fortsatt stremme, og risikoen for overoppheting er fortsatt til stede.

Sentralbankene gjennomførte raske tiltak for å bekjempe inflasjonen, noe som førte rentene til de høyeste nivåene siden før den globale finanskrisen. Effekten av disse høyere rentene setter nå inn og vil påvirke veksten negativt i 2024. Vi anslår at BNP vil falle neste år fra 2023-nivåene.

Hvordan bør investorer posisjonere seg?

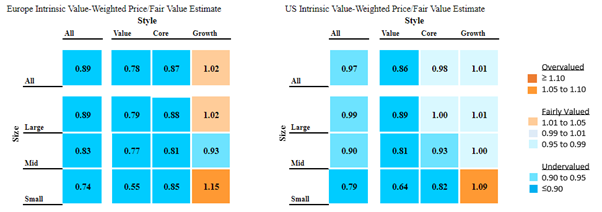

Stilmessig ser vi lignende mønstre i amerikanske og europeiske markeder. Samlet set er markedene fortsatt undervurderte, men knapt i tilfellet med USA. Hvis man zoomer inn litt, er imidlertid bildet annerledes.

Vekst som stil er noe overvurdert i begge regioner, en situasjon vi ikke ser endre seg med det første, med renter som sannsynligvis vil falle neste år og investorer som er godt klar over fordelene med lavere renter for vekstaksjer.

Vekst som stil er litt overvurdert i begge regioner, en situasjon vi ikke ser endre seg med det første, med rentene som sannsynligvis vil falle neste år og investorer som er godt klar over fordelene med lavere renter for vekstaksjer.

Muligheter i verdiaksjer

Verdiaksjer handles med en attraktiv rabatt i forhold til deres estimat for virkelig verdi. Resonnementet her er tydelig; investorer er fortsatt bekymret for økonomiens helse, og verdiaksjer, ofte i syklisk utsatte områder, vil få et skikkelig slag hvis økonomien stagnerer i 2024. Når det er sagt, innen verdisegmentet ser vi definitivt lommer med muligheter, spesielt blant selskaper med vollgraver (selskaper med konkurransefortrinn) .

Til slutt forblir småselskapsaksjer den syke mannen på aksjemarkedene. Det verste av begge verdener for mange investorer. De kombinerer syklisk eksponering med ulempene ved å være små, som redusert tilgang på billig gjeld. Alt har selvfølgelig en pris, og 50% av oppsidepotensialet i tilfellet med amerikanske small cap value-aksjer er fristende. Vær oppmerskom på halerisikoen her.

Hvilke sektorer bør jeg investere i?

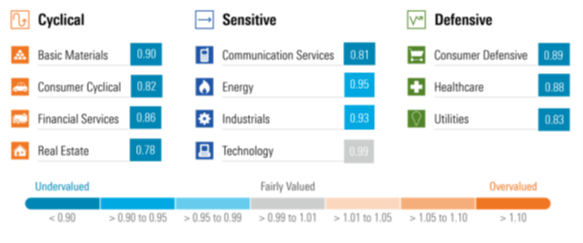

På global basis tilbyr sektorene sykliske forbruksvarer, kommunikasjon og eiendom de mest attraktive rabattene akkurat nå. Selv om det er fordelaktig å avgrense disse områdene mer detaljert, er det ingen åpenbar katalysator for at disse rabattene til virkelig verdi skal lukkes, annet enn en vesentlig forbedring i det underliggende makroøkonomiske miljøet.

Så i stedet vil jeg fremheve to andre sektorer å se på i 2024, av den grunn at disse sektorene ikke alltid var billige - deres attraktive rabatter dukket først opp nylig. Gitt den usikre makroøkonomiske situasjonen, kan begge sektorenes defensive egenskaper være nyttige dersom vinden skulle endre seg til det verre.

Helsevesen:

Det er sjelden vi får fremhevet denne sektoren som attraktiv, ettersom dens defensive egenskaper og vekstprofil vanligvis verdsettes av investorer. Denne gangen er imidlertid investorer bekymret for patentklipper og om innovasjonsveksten vil komme seg gjennom de neste årene for å kompensere for dette. Vi ser mange interessante innovasjonsområder, spesielt på steder som onkologi og immunologi, som tradisjonelt har en sterk prissettingskraft.

Forsyningstjenester:

Det er ikke noe mysterium hvorfor investorer har mistet sin entusiasme for forsyningssektoren de siste seks månedene. I løpet av det foregående tiåret hadde sektoren tilbudt en attraktiv utbytteavkastning på 4,5 % i Europa. Sammenlignet med de ubetydelige statsobligasjonene som ble tilbudt på den tiden, var valget enkelt for inntektsøkende. I dag overstiger avkastningen på 10-årige statsobligasjoner inntekten fra forsyningstjenesteaksjer, og investorer har vendt kappen etter vinden. Mønsteret vil snu når rentene faller, noe som skaper oppside for en sektor som handles med betydelige rabatter.