Charlie Munger er best kjent som Warren Buffetts sidekick – selv om han er en formidabel investor og investeringstenker i seg selv.

Munger møtte Buffett første gang i 1959 gjennom en felles venn. En lege i hjembyen Omaha, Edwin Davis, fortalte Buffett i 1957 at han stolte på at han kunne forvalte penger fordi Buffett minnet ham om en som het Charlie Munger.

"Vel, jeg vet ikke hvem Charlie Munger er, men jeg liker ham", svarte Buffett til Davis. To år senere arrangerte Davis et møte mellom de to, og de kom godt overens med en gang.

Munger var opprinnelig advokat av yrke. Han startet sitt eget investeringsselskap i 1962 og fortsatte med å knuse markedet i løpet av de følgende 13 årene, med en sammensatt årlig vekst i sin portefølje på 19,8% sammenlignet med Dow Jones Industrial Average sine 5%.

I 1978 ble Munger nestleder i Berkshire Hathaway, en stilling han fortsatt har den dag i dag. Han er kreditert for å ha bidratt med å endre Buffetts investeringstilnærming fra å kjøpe billige, ofte lavkvalitetsselskaper, til å kjøpe gode selskaper til rimelige priser.

Munger er 99 år gammel, men beholder fortsatt et skarpt sinn og intelligens. Nylig ga han et sjeldent intervju til Acquired-podcasten og tilbød noen gode innsikter om en rekke investeringsemner.

Hvordan skiller Buffett og Munger seg fra hverandre?

Buffett fikk sin første smak av investering som ung mann på veddeløpsbanen. Munger ble spurt om dette, og svaret hans gir et sentralt innblikk i måten Buffett nærmer seg aksjemarkedet på:

"...Warren gamblet aldri. Han var bare en besøkende hos dem [veddeløpene]. Warren vil ha oddsen i sin favør, ikke noen andres. Det er bare så enkelt hvis du er Warren. Du vil være selve kasinoet, ikke gambleren."

Det er mange kjente investorer som startet som gamblere - Edward Thorp, Bill Gross og Jeff Yass kommer til tankene. Buffett er også i denne kategorien. Han tok tankegangen til en erfaren gambler – å satse når oddsen er overveldende i din favør – og overlappet det med å investere.

Når det gjelder hans egen investeringstilnærming, ga Munger et overraskende svar. Selv om han er kjent for å like aksjer som gir høy avkastning på kapital over lange perioder, erkjente Munger at det ikke er den eneste måten han investerer på:

"Jeg studerer bare to typer selskaper. Jeg er nok en stor Ben Graham-følger […] så hvis noe er veldig billig, selv om det er et kjipt selskap, er jeg villig til å vurdere å kjøpe det. I det minste for en stund. Det gjør jeg av og til. Jeg har gjort det med stor suksess et par ganger, men i motsetning til Howard Marks har jeg bare gjort det en eller to ganger i løpet av mitt liv for store gevinster, og det er det. Det er ikke sånn at jeg har gjort det hundre ganger. Det er ikke lett i det hele tatt. Hundre ganger lettjente penger er nesten ikke-eksisterende...

...store merkevareselskaper er selvfølgelig gode. Å få riktig pris ... hele trikset er å få tak i dem ved noen få sjeldne anledninger når de er veldig billige. Å kjøpe Costco til dagens pris […] det kan kanskje gå bra, men det er [...] men igjen, det blir vanskelig."

Buffetts store Costco-feil

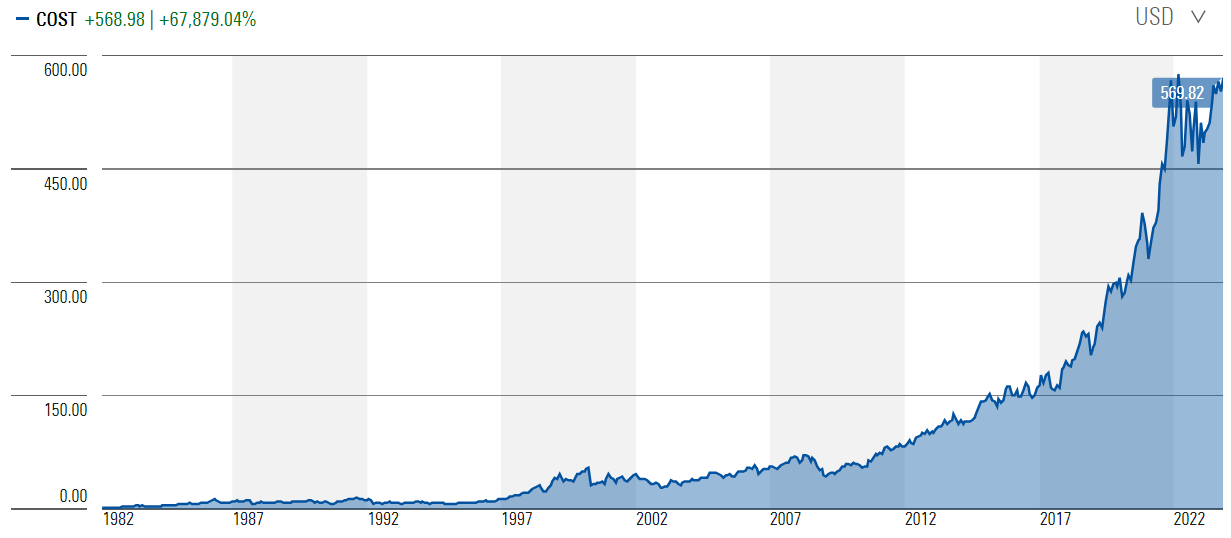

I 1997 tilbød Costco [NYSE: COST] Buffett en plass i styret, som han avslo. Buffett foreslo at Costco skulle spørre Munger i stedet, og Munger takket ja. Han har vært i styret siden den gang. Aksjekursen deres presenteres nedenfor.

Munger prøvde å overbevise Buffett om å investere i Costco tidlig, men det fungerte ikke. Årsaken: "Warren liker ikke detaljhandel". Tilsynelatende hadde Buffett sett mange forhandlere komme og gå, inkludert store varehus som Sears, og syntes det var en vanskelig forretning å tjene penger på.

Munger tenkte annerledes, og erkjente tidlig at Costco hadde en utrolig forretningsmodell:

"De solgte virkelig billigere enn noen andre i Amerika, og de gjorde det i store, effektive butikker. Parkeringsplassene var 10 fot brede i stedet for åtte eller ni fot eller hva de vanligvis er. De gjorde alt riktig, og hadde mange parkeringsplasser. De holdt seg utenfor butikkene sine. Alle disse menneskene utgjorde ikke store volumer, og de ga spesielle fordeler til de som kom til butikkene i form av belønningspoeng."

Hva gjør en forhandler stor?

Munger sier at Home Depot tok Costcos forretningsmodell og brukte den på salg av artikler og utstyr for hjemmeoppussing: "de kopierte alt".

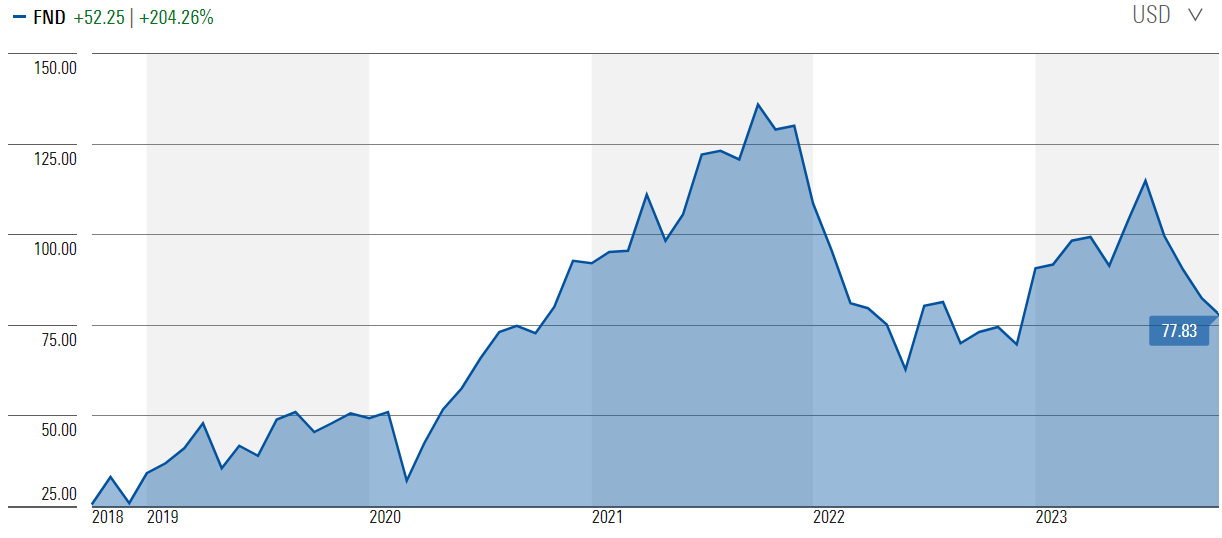

Munger mener det finnes en mer moderne Costco-etterligner i et mindre selskap kalt Floor & Décor(NYSE: FND). Som navnet antyder, selger virksomheten gulv, og tilbyr et stort utvalg via store varehus, og med billige priser i tillegg. Aksjekursen deres er illustrert nedenfor.

Munger ble spurt om han noen gang hadde vurdert Nike som en bedrift, og han sa at han hadde det, selv om han avviste det fordi det er et "stilselskap". Munger utdypet ikke dette, selv om jeg mistenker at det han sikter til er at med "stilselskaper" er fremtidsutsikter og inntjening vanskelig å forutsi, og det er ikke den typen virksomhet han liker å investere i.

Munger foretrekker kapitallette forhandlere med forutsigbar inntjening og prisettingsstyrke:

"...vi var heldige nok til å kjøpe See's Candies for 20 millioner dollar som vårt første oppkjøp. Vi fant ut ganske raskt at vi kunne heve prisen med 10% hvert år, og ingen brydde seg. Vi fikk ikke volumene til å øke eller noe sånt. Bare profitten gikk opp. Vi har hevet prisen med 10% i året i alle disse 40 årene eller så. Det har vært et meget tilfredsstillende selskap.

Det krevde ingen ny kapital. Det var det som var bra med det: veldig lite ny kapital. Det hadde to store kjøkken og en haug med utleiebutikker da vi kjøpte det, og nå har det fått to store kjøkken og en haug med utleiebutikker."

Berkshires investering i Apple

Buffetts mest profilerte nylige investering er i Apple (NASDAQ: AAPL). Han kjøpte først en eierandel i 2016, og det har siden vært en stor suksess. Berkshire eier nå 5,8% av Apple, til en verdi av rundt 164 milliarder dollar. Apple står for nær 50% av Berkshires aksjeportefølje.

Mungers syn på lærdommene fra Berkshires investering er interessant:

"Det alle har lært er at alle trenger en betydelig deltakelse i de 12 selskapene som gjør det bedre enn alle andre. Du trenger minst to eller tre av dem. Hvis du har den tankegangen, var Apple den logiske kandidaten til å være på listen over hvilke selskaper du skal velge. Det er ikke veldig vanskelig å komme opp med en idé om at det kan være greit."

Dette ser ut til å være en erkjennelse av at når du er en stor investor som Berkshire, må du være investert i noen av disse store teknologiselskapene, ellers risikerer du underprestasjon.

Når det gjelder hvorfor Berkshire valgte Apple, sier Munger at det var på grunn av verdsettelsen, ettersom selskapet falt til rundt 10 ganger inntjening da Buffett kjøpte seg inn.

Hvordan investerte Buffett i Japan?

Buffetts andre nylige investeringssuksess har kommet fra det usannsynlige stedet Japan. Han begynte først å investere i japanske handelsselskaper i 2020 og beholder eierandeler i fem av dem (Mitsubishi Corp., Mitsui & Co., Itochu, Marubeni og Sumitomo Corp).

Munger antyder at det var giring involvert i kjøpene. Han sier at på den tiden kunne du låne i Japan til 0,5% i 10 år, og disse aksjene hadde billige eiendeler og utbytteavkastninger på 5%, noe som gjorde dem til «no-brainer» investeringer:

"Det tok ham [Buffett] en evighet å få investert 10 milliarder dollar. Det var som om Gud bare åpnet en kiste og bare øste penger. Det er fryktelig lettjente penger."

Liker Munger Kina?

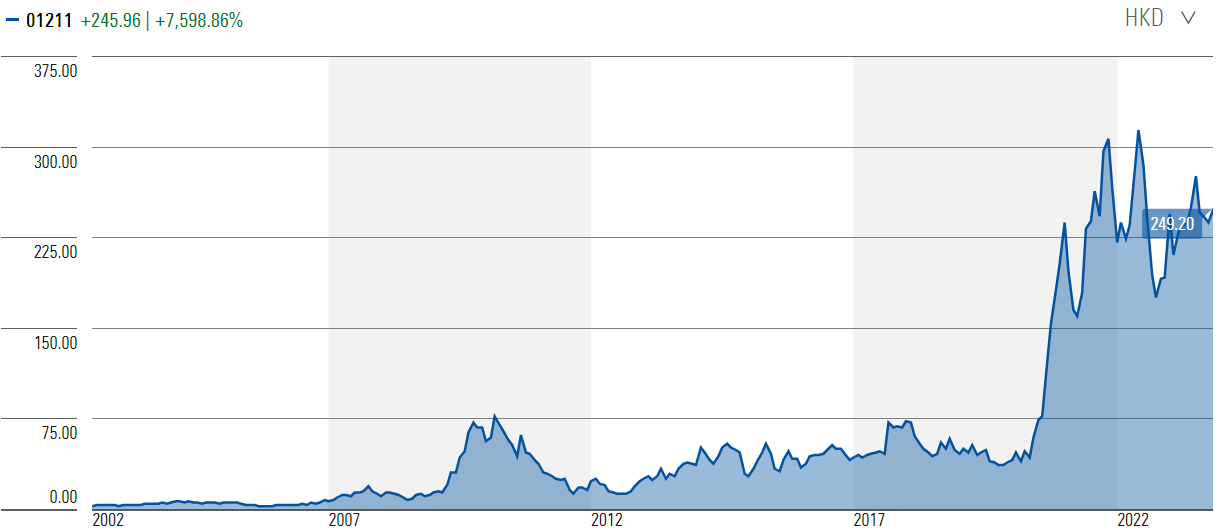

Munger har vært en langsiktig investor i Kina. Han overbeviste Buffett til å investere i bilprodusenten BYD (HKG: 1211), i 2008. Munger har siden kalt dette en av de beste avgjørelsene han noen gang har tatt.

Munger hevder at BYD-grunnleggeren, Wang Chuanfu, er et geni, og sier at han er flinkere til å lage ting enn Elon Musk.

Munger adresserer ikke sin nyere investering i nettforhandleren Alibaba, som så langt ikke har fungert.

Når det gjelder Kina, forblir Munger en troende:

"Min posisjon i Kina har vært at: (1) den kinesiske økonomien har bedre fremtidsutsikter i løpet av de neste 20 årene enn nesten noen annen stor økonomi. Det er nummer én. (2) De ledende selskapene i Kina er sterkere og bedre enn praktisk talt alle andre ledende selskaper hvor som helst, og de er tilgjengelige til en mye billigere pris.

Så naturlig nok er jeg villig til å ha en viss Kina-risiko i Munger-porteføljen. Hvor mye Kina-risiko? Vel, det er ikke et vitenskapelig emne, men jeg har ikke noe imot hva det er, 18 % eller noe."

Utvalgte ord for John Malone og Jim Simmons

Munger er kjent for sin direkte måte å utrykke seg på, og han holder ikke tilbake på noen emner. Et eksempel er den amerikanske milliardæren, John Malone, som blant annet eier Formel 1 og baseballaget Atlanta Braves. Malone er kreditert for fremveksten av EBITDA (Earnings before interest, tax, depreciation, and amortization) som en finansiell term brukt av bedrifter, en term som Munger lenge har mislikt. Munger sier at han aldri har likt Malones "ekstrem manipulasjon", inkludert hans berømte metoder for å minimere skatt i hans børsnoterte selskaper.

Munger sier også at han er ukomfortabel med investorer som hovedsakelig bruker algoritmer, slik som det berømte hedgefondet Renaissance Technologies. Han sier at disse fondene i bunn og grunn fronter investorer. Og Munger mener at de tjener mindre med mer volum, og den eneste måten de fortsatt får god avkastning på, er ved å bruke større og større giring, "noe som jeg ikke ville drevet med selv".

Vennligst merk at denne artikkelen er helt eller delvis oversatt av en maskin, og det kan derfor være noen skrivefeil eller unøyaktigheter i teksten. Dersom du har spørsmål eller kommentarer til teksten, ta gjerne kontakt med guro.tungeland@morningstar.com

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NYUEHSFI4BDCJPQZJ76HH4PKSM.jpg)