Warren Buffett omtalte utbytte som den "hemmelige sausen" i sitt nylige Berkshire Hathaway-aksjonærbrev.

I brevet brukte han to eksempler - Coca-Cola (KO) og American Express AXP - for å argumentere for sin sak.

Berkshire kjøpte aksjer i Coca-Cola i 1994 for en total kostnad på 1,3 milliarder dollar. Kontantutbyttet Berkshire mottok fra Cola i 1994 var 75 millioner dollar. I fjor var utbyttet til Berkshire på 704 millioner dollar.

Buffett nevnte følgende om Coca-Cola sin utbyttevekst: «Vekst skjedde hvert år, like sikkert som fødselsdager. Alt [forretningspartner Charlie Munger] og jeg ble pålagt å gjøre var å innløse Coca-Colas kvartalsvise utbyttesjekker. Vi forventer at disse sjekkene med stor sannsynlighet vil vokse.»

I februar hevet Coca-Cola sitt årlige utbytte for 61 år på rad.

American Express er en lignende historie. Berkshires kjøp av American Express ble fullført i 1995 for samme dollarbeløp som Cola. Årlig utbytte betalt til Berkshire har vokst fra 41 millioner dollar i 1995 til 302 millioner dollar i fjor.

Både Coca-Cola og American Express representerer omtrent 5% av Berkshires nettoformue i dag, omtrent samme vekt som da den opprinnelig ble kjøpt.

Buffett fortsatte med å sammenligne ytelsen til begge investeringene med en 30-årig obligasjon. Ifølge beregningene hans ville kjøpet av en obligasjon av investeringsgrad på midten av 1990-tallet i stedet for Coca-Cola og American Express nå bare representere 0,3% av Berkshires nettoformue og ville gi «uendret årlig inntekt på 80 millioner dollar.»

Det er betydelig mindre enn det samlede beløpet på 1 milliard dollar som Coca-Cola og American Express betaler til Berkshire årlig.

Betydningen av utbytte i totalavkastning

Vanligvis er økende aksjekurs måten de fleste aksjeinvestorer tror penger tjenes på. Men utbytte spiller også en viktig rolle.

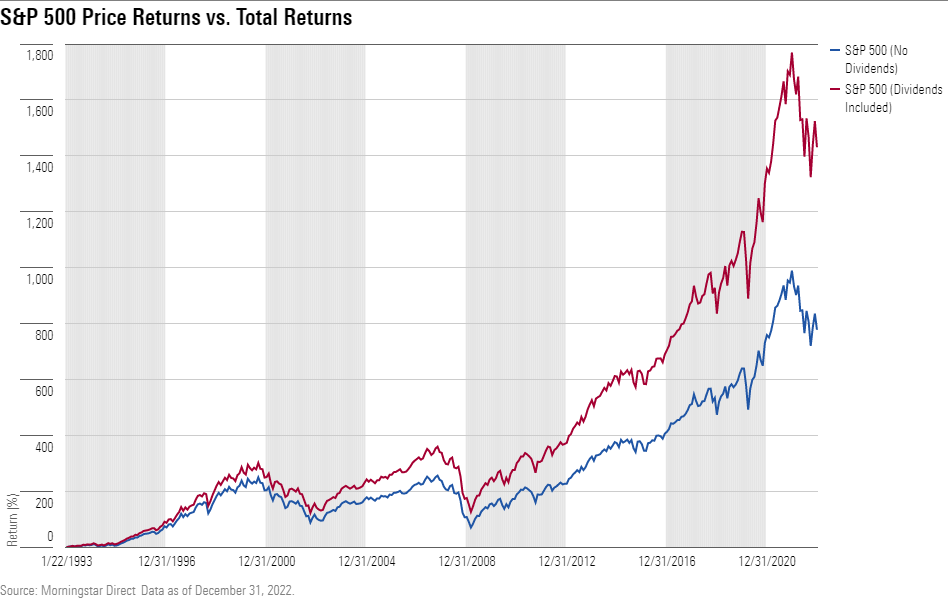

Siden 1993 har S&P 500 økt med 777 % gjennom slutten av fjoråret. Med utbytte inkludert, økte S&P 500 med mer enn 1400% i samme periode.

Utbytte alene utgjorde mer enn 20% av S&P 500s totale avkastning i denne perioden, som faktisk er lavere enn de siste tiårene.

Vi har sett en lignende dynamikk i avkastningsprofilen til Morningstars Dividend Select-strategi. Denne strategien fokuserer på inntektsgenerering samtidig som den gir meravkastning gjennom kapitalvekst. I løpet av de siste 10 årene har avkastningen generert av strategien representert i overkant av 40% av den totale årlige avkastningen.

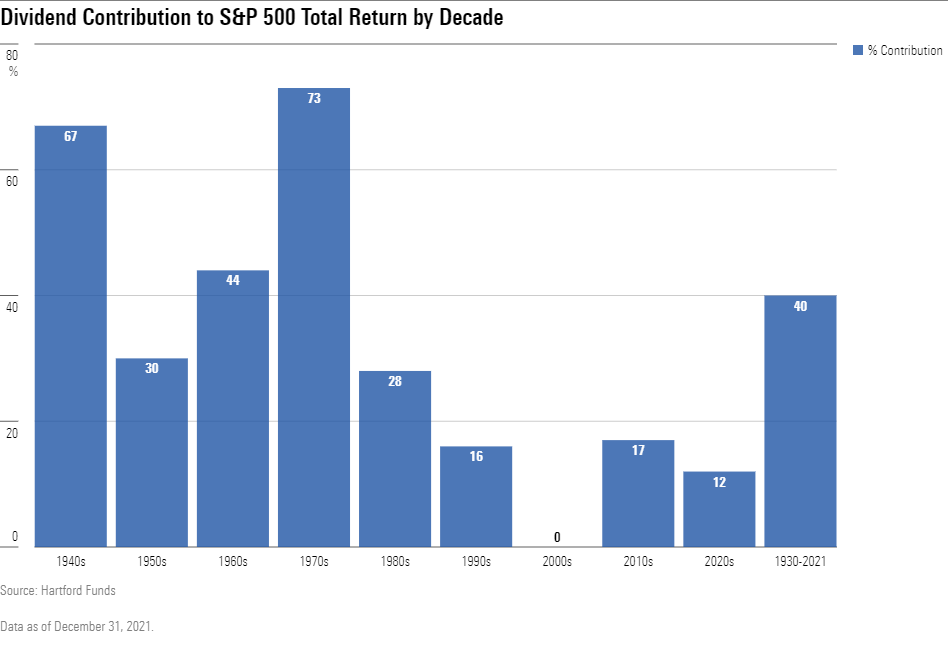

Utbytte etter tiår

Ved å se på S&P 500-ytelsen tiår for tiår, kan vi se hvordan utbyttebidragene varierte over tid. Fra 1930 til 2021 var utbytteinntektens bidrag til totalavkastningen til S&P 500 i gjennomsnitt 40%.

Utbytte kan gi en enorm medvind på investorers langsiktige resultater dersom de flittig reinvesterer dem over lang tid.

Ikke alle utbytter skapes likt

Investorer som søker etter utbyttebetalere kan gjøre feilen ved å velge selskaper som tilbyr høyest avkastning. Noen ganger indikerer imidlertid et høyt utbytte at et utbyttekutt kan være truende.

Et nylig eksempel var Intel (INTC), som kuttet utbyttet med 66% i februar. Intels grunnlegger Andy Grove skrev den banebrytende boken Only Paranoid Survive i 1996. I løpet av det siste tiåret har Intel uten tvil mistet sin paranoide natur.

En plausibel årsak til utbyttekuttet var et resultat av at det kreves overskudd av kontanter for at forskning og utvikling skal konkurrere hardere med selskaper som har tatt markedsandeler.

Når du søker etter utbyttebetalende selskaper, er det viktig å identifisere om utbyttet som betales vil være i samsvar med muligheter for å øke det over tid, som Coca-Cola og American Express.

En måte å gjøre dette på er å vurdere selskaper basert på økonomiske vollgraver. Et slott med en fysisk vollgrav er vanskelig å trenge gjennom. En virksomhet med vollgrav er like vanskelig å trenge gjennom og mer sannsynlig å holde konkurrentene i sjakk.

Morningstars Dividend Select-strategi har en sterk preferanse for aksjer med bred og smal Morningstar Economic Moat Rating, med 90% av strategiens eiendeler investert i selskaper vurdert til å ha en vollgrav.

Eksempler på vollgraver

Morningstar evaluerer selskaper med vollgraver på tvers av fem nøkkelområder.

1) Byttekostnader: Bytte fra en virksomhet til en annen kan være en kostbar og tidsriktig prosess. Når det ville være for dyrt eller tidkrevende å slutte å bruke en bedrifts produkter, indikerer det prisstyrke. For eksempel er Fidelity National Information Services (FIS) den største programvareleverandøren for bankenes kjernebehandlingsfunksjon. I hovedsak gjøres debet og krediteringer som vises på kontoutskrifter via programvaren. Bankene er uvillige til å bytte denne virksomhetskritiske programvaren, siden det ville være tidkrevende og dyrt.

2) Nettverkseffekter: En nettverkseffekt oppstår når verdien av en bedrifts tjeneste øker for både nye og eksisterende brukere etter hvert som flere bruker tjenesten. For eksempel, jo flere forbrukere som bruker American Express-kredittkort, jo mer attraktivt blir betalingsnettverket for selgere. Dette gjør det igjen mer attraktivt for forbrukere, og så videre.

3) Immaterielle eiendeler: Patenter, merkevarer, regulatoriske lisenser og andre immaterielle eiendeler kan hindre konkurrenter fra å duplisere et selskaps produkter, eller de kan tillate selskapet å kreve høyere priser. For eksempel er Starbucks (SBUX) en virksomhet med et ikonisk merke. Bare i fjor økte Starbucks menyprisene tre ganger uten noen åpenbar nedgang i trafikken. Dens merkevare og forbindelse med forbrukere er en grunn til at de var i stand til å gjøre det.

4) Effektiv skala: Når et nisjemarked effektivt betjenes av ett eller bare en håndfull selskaper, kan effektiv skala være tilstede. For eksempel er Enbridge (ENB) en av de største eierne av energiinfrastruktur, primært olje- og gassrørledninger. Rørledningene de drifter betjener effektivt forbrukernes etterspørsel og er på en eller annen måte uerstattelige eiendeler. Rørledninger er også sterkt regulert, noe som beskytter eksisterende avkastning på investert kapital ytterligere.

5) Kostnadsfordeler: Bedrifter med en strukturell kostnadsfordel kan underby konkurrenter på pris mens de tjener tilsvarende marginer. For eksempel leverer United Parcel Service (UPS) mer enn 24 millioner pakker om dagen i mer enn 200 land mens de driver et flyselskap, kjøretøyflåte og lagervirksomhet. Kostnaden ved å kopiere denne skalaen vil være en byrde for enhver ny konkurrent. De er i et oligopol med FedEx FDX. Disse logistikknettverkene er rett og slett for store til at en tredje aktør kan konkurrere med dem uten å ta betydelige tap.

I porteføljesammenheng er en fordel med å ha en økonomisk vollgrav at det potensielt gjør det lettere å klare seg gjennom vanskelige perioder. Selv i en lavkonjunktur kan selskaper med vollgraver møte det med en sterkere hånd, gitt alle spakene som er tilgjengelige.

Å bedømme en vollgrav

Selv om det kan være relativt enkelt å identifisere en vollgrav, kan det være mer utfordrende å nøyaktig bedømme størrelsen. Det er enda vanskeligere å avgjøre hvor lenge vollgraven vil vedvare.

For eksempel kan det hende at et konkurransefortrinn skapt av en populær ny teknologi ikke varer. Teknologisektoren er full av selskaper som går fra å spille «disrupter» til å bli «disrupted» på kort tid. Snapchat gikk fra å generere en enorm mengde oppmerksomhet bare til å bli en ettertanke for TikTok i løpet av noen år.

Når Morningstar evaluerer et selskaps vollgrav, er det første interessepunktet historisk økonomisk utførelse. Bedrifter som genererer høy avkastning på investert kapital har en tendens til å ha en vollgrav, spesielt hvis avkastningen er stabil eller økende.

Likevel forteller fortiden oss bare hva som har skjedd, ikke hva som vil skje i fremtiden.

Morningstar forsøker å finne ut hvor bred en vollgrav er ved å spørre: "Vil vollgraven fortsatt være relevant om 10 eller 20 år?"

Ta for eksempel JPMorgan Chase (JPM), som drar nytte av flere vollgraver.

JPMorgan er den største amerikanske pengesenterbanken i form av eiendeler og har en tendens til å ha ledende andeler og operasjoner i nesten alle områdene der den konkurrerer. Det har ledende franchiser i nesten alle bankprodukter som er tilgjengelige. JPMorgan er spesielt sterk innen investeringsbankvirksomhet, kredittkort, kapitalforvaltning og rekkevidde til privathusholdninger.

Det har byttekostnader (kunder som banker med JPMorgan vil neppe oppsøke finansielle tjenester fra andre leverandører) og en utrolig sterk merkevare.

Dette er en bank som ikke bare overlevde den globale finanskrisen i 2008, men reddet andre banker (Bear Sterns og Washington Mutual) som var insolvente i denne perioden. Med den nylige bortgangen til Silicon Valley Bank, viste JPMorgan sitt solide fundament som ga kapital til regionalbanken First Republic Bank (FRC).

JPMorgans merkevare har et rykte for å tåle stormer og være en kapitalleverandør i vanskelige tider. Og det er sannsynlig at merkevarens styrke og relevans vil hjelpe den å beholde nåværende kunder og tiltrekke seg nye kunder om 10 og 20 år.

Siste tanker om viktigheten av utbytte

Utbytte har historisk sett spilt en betydelig rolle for totalavkastningen.

Når du optimaliserer for utbytte, er det viktig å vurdere om utbyttet er holdbart. En måte å gjøre dette på er å vurdere selskaper basert på vollgraver.

Mange vollgraver kan lett identifiseres; Men å finne ut bredden og dybden deres krever en dypere titt. Vollgraver kan ta år å bygge, men hvis selskapet ikke har de nødvendige ressursene på plass for å vedlikeholde og dyrke den, kan den vollgraven fort bli en saga blott.

"Morningstar evaluerer og prøver hele tiden å bestemme styrken og dybden til selskapets vollgraver for inkludering i utbytteporteføljen deres," sier George Metrou, porteføljeforvalter hos Morningstar Investment Management.

Utbytte er på ingen måte en magisk kilde til avkastning, men de gir en fordel (eller en liten fordel) i en portefølje. I forlengelsen kan små kanter sammensettes over mange tiår og ende opp med å føles som magi.

George Metrou, CFA, aksjeporteføljeforvalter, Morningstar Investment Management, bidro til denne artikkelen.

Vennligst merk at denne artikkelen er helt eller delvis oversatt av en maskin, og det kan derfor være noen skrivefeil eller unøyaktigheter i teksten. Dersom du har spørsmål eller kommentarer til teksten, ta gjerne kontakt med guro.tungeland@morningstar.com