Boligkrisen sendte verdensøkonomien i resesjon mellom 2007 og 2009. Nå som sentralbankene setter opp renten i et raskt tempo, ser det ut til at lånekunder med stor (variabel) gjeld igjen er utsatt for de forferdelige konsekvensene av for mye billig kreditt.

I motsetning til for 15 år siden er fokus denne gangen mindre på boligmarkedet og mer på næringseiendom som kontorer og butikklokaler. Investorer i denne sektoren står overfor lavere belegg, verdivurderinger og inntjening på grunn av endringene i arbeidsmønsteret etter Covid-19-pandemien. Analytikere har også en stund vært bekymret for virkningen av stigende renter på refinansiering.

Det som bekymrer investorer siden SVBs fall er at mange av disse kommersielle eiendomslånene i USA er i hendene på regionale banker. Cohen & Steers, en av de første kapitalforvalterne i USA som spesialiserer seg på børsnotert eiendom, utelukker ikke noen restruktureringer og konkurser innen sektoren, men anslår at prisene på kommersiell eiendom må falle med 40-50 % før bankene må registrere tap på disse lånene.

Kontoreiendommer ser risikable ut

Størst risiko er ifølge fondshuset i kontorsektoren hvor eiere kan måtte bidra med mer egenkapital. Eksponeringen av europeiske banker mot næringseiendom ble også identifisert av ECB som en «nøkkel- sårbarhet», selv om ulike studier viser at europeiske banker ofte er bedre posisjonert til å tåle en priskorreksjon sammenlignet med amerikanske.

Uansett, gitt sine egne utfordringer, forventes bankene å bli mer tilbakeholdne med å låne ut. De strengere utlånsstandardene er ikke gode nyheter for eiendomsselskaper som er sterkt avhengige av gjeldsfinansiering. I tillegg er disse selskapene også utsatt for risikoen for at leietakere ikke betaler eller betaler for sent, noe som ytterligere setter deres evne til å bære høyere rentekostnader i fare.

REIT’s

De som sannsynligvis er mest utsatt er REITS(eiendomsinvesteringsfond) som allerede var sårbare for endringer i rentebanen. REITs er børsnoterte fond som eier eiendomsporteføljer som inkluderer kontorbygg, kjøpesentre, hoteller, leiligheter og andre eiendommer som genererer inntekter fra husleie og kapitalvekst. De kan imidlertid også investere i eiendom ved å gi eller overta lån. De skiller seg fra tradisjonelle eiendomsaksjer ved at de da må betale ut minst 90 % av den inntekten til investorer i form av utbytte.

På grunn av denne regelen kan de ikke bygge opp en buffer mens lånene fortsetter som vanlig (i økende grad til høyere rentekostnader). Lavere leieinntekter gjør det vanskeligere å tilby attraktiv avkastning til aksjonærene, mens lavere leieinntekter og mer risikofylte leietakerprofiler har en tendens til å senke eiendomsverdiene.

Markedssituasjonen er komplisert

Både REITs og eiendomsaksjer har lidd tap nylig, og europeiske børsnoterte eiendomsfirmaer har nettopp hatt sin verste måned siden starten av pandemien. FTSE EPRA Nareit Developed Europe-indeksen falt 11,5 prosent i mars sammenlignet med et tap på 0,1 prosent for MSCI Europe-indeksen målt i euro. Tyske Vonovia, som hovedsakelig fokuserer på utleie av leiligheter, tapte ikke mindre enn 27,3 prosent forrige måned. Prisen per andel var fortsatt over 60 euro sommeren 2021, men har siden falt til under 18 euro.

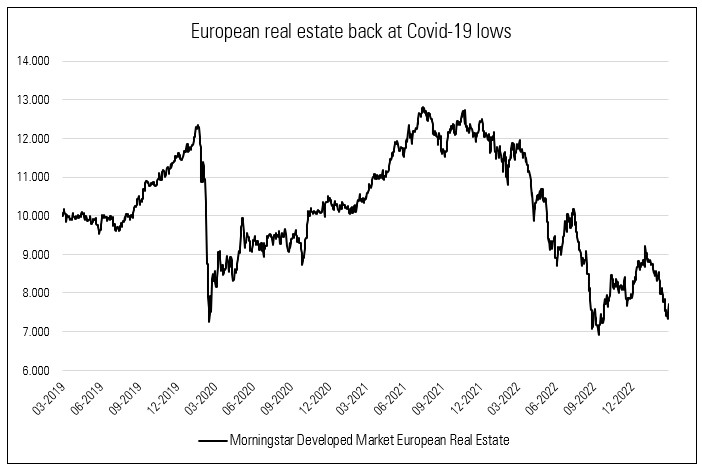

Morningstar Equity Sector Real Estate – Europe Indirect-kategorien opplevde en nedgang på 11,3 prosent i mars 2023 alene og tapte også 33,5 prosent i fjor på grunn av høyere lånekostnader og lavere inntektsutsikter. Den mest alvorlige korreksjonen er imidlertid den i 2007, da gjennomsnittsfondet i kategorien kollapset med mer enn 65 prosent. Morningstar Developed Market Europe Real Estate-indeksen (bildet under) korrigerte 9,3 prosent forrige måned og er omtrent 34 prosent lavere enn for ett år siden.

Konsekvensene av de kraftige renteøkningene begynner å vise seg, men det virker umulig å forutse når vi er gjennom dem. Effekten av høyere renter er uforholdsmessig, og det tar tid å finne ut hvilke fond som vil bli hardt rammet.

Interessante fond

Et flott passivt alternativ er Xtrackers FTSE Developed Europe Real Estate ETF, sølvvurdert av Morningstar-analytikere. Fondet følger FTSE EPRA NAREIT Developed Europe Real Estate Index som, bortsett fra en overvekt i Storbritannia, i stor grad er representativ for det underliggende markedet når det gjelder størrelse, sektor og geografi. Driftskostnadene på 0,33 % gjør den til en av de billigste trackerne tilgjengelig for privatinvestorer.

Frédéric Tempel leder AXA WF Europe Real Estate Securities og har bygget en ekspertise innen europeiske eiendomsaksjer som få kan matche. Fondsklassen har fått en Silver-rating av Morningstar-analytikere.

Teamet rundt Tempel består av fire andre erfarne ledere. De følger en velprøvd strategi og favoriserer generelt kvalitetsaksjer. Til tross for et spesielt vanskelig 2022 der fondet tapte mer enn 35 prosent av sin verdi, har de bygget en sterk merittliste under ledelse av Frédéric Tempel.