Solide selskaper er selskaper du vil beholde for alltid, på grunn av deres iboende positive kvaliteter og deres evne til å levere høy og voksende avkastning, som igjen vil øke aksjekursen på sikt.

Men hvordan gjenkjenner du et solid selskap?

Det er mange faktorer å ta i betraktning. Du må stole på det finansielle (forutsatt at tallene som er rapportert er sanne), men du kan også bruke andre ikke-økonomiske og kvalitative indikatorer.

I denne artikkelen vil vi hovedsakelig fokusere på det finansielle. Husk at du kan finne informasjon om ESG-rangeringer på nettsiden til Sustainalytics, samt se etter kvalitative faktorer ved å lese rapporter og annen informasjon som offentlige selskaper leverer (slik som årsrapporter og proxy-erklæringer). Du kan også lese bøker om strategi, for eksempel verkene til Jim Collins, forfatteren av boken Good to Great.

La oss nå vurdere de finansielle aspektene som gjør et selskap «solid». For å gjøre det kan du begynne med å stille spørsmål, slik som:

- Hvor sterkt er balanseregnskapet deres?

- Hvor mye kontanter blir generert av selskapets aktiviteter?

- Hvor kompetent og anstendig er ledelsen i selskapet, både når det gjelder kapitalallokering og deres felles interesser med aksjonærene?

Svarene på disse spørsmålene vil hjelpe deg med å finne ut hvor "solid" et selskap er. La oss se nærmere på disse kjennetegnene. Vi vil også illustrere disse punktene med et eksempel: ASML Holdings (ASML). Dette selskapet er en av verdens største produsenter av produksjonsutstyr for halvledere, og har en wide Economic moat - som betyr at det kan avverge konkurranse i årene som kommer.

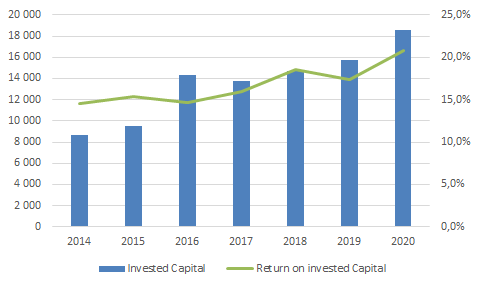

Avkastning på investert kapital (ROIC)

ASML’s ROIC

Source: Morningstar Direct

ROIC er en prosentandel av hvor mye penger du får for å investere 1$ i en virksomhet. Warren Buffett forklarte følgende i brevet sitt fra 1979 til Berkshire Hathaway aksjonærene:

«Den primære testen på ledelsens økonomiske ytelse er oppnåelsen av høy inntjeningsrate på benyttet egenkapital (uten unødig gjeldsopptak, regnskapsmessig triks, etc.) og ikke oppnåelse av konsistente økninger i fortjeneste per aksje. Ut ifra vårt syn ville mange virksomheter blitt bedre forstått av aksjonæreierne, så vel som allmennheten, dersom ledelsen og finansanalytikerne endret på den primære vektleggingen som de har på fortjeneste per aksje, og ved årlige endringer i dette tallet.»

For å ta en grundig titt på kapitalavkastning, kan du se til Michael Mauboussin og Dan Callahan sitt dokument fra 2014: Calculating Return on Invested Capital, som er et ganske omfattende dokument. De fleste selskaper publiserer informasjon som kan hjelpe deg med å vurdere det, men du kan også sjekke finanssiden til nesten alle offentlige selskaper på nettsiden til Morningstar.

I nøkkeltall seksjonen på nettsiden til Morningstar, finner du historisk informasjon om bruttomarginen, driftsmarginen og avkastningen på egenkapitalen i selskapet, og du kan se at alle disse måltallene øker, noe som pleier å vise at du har å gjøre med et svært lønnsomt selskap.

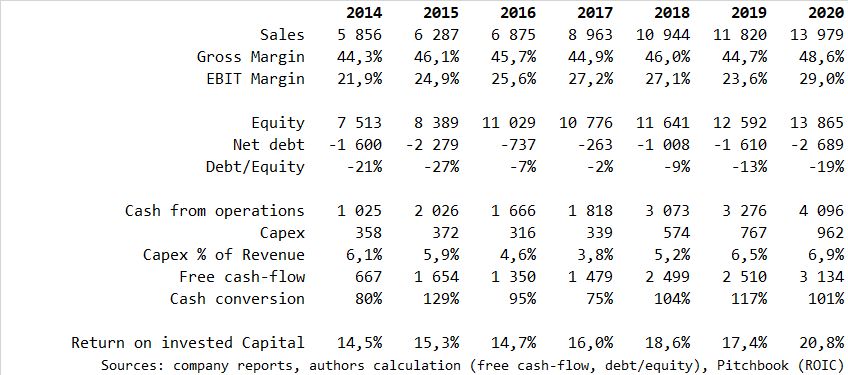

Et sterkt balanseregnskap

ASML’s Balance Sheet

Source: Morningstar Data

Et sterkt balanseregnskap er generelt preget av lav gjeld, sterk likviditet og solvens (dvs. evnen til å oppfylle sine økonomiske forpliktelser). Solvens vurderes vanligvis ved å se på forholdene gjeld-til-egenkapital, gjeld-til-kapital, gjeld til EBITDA (Fortjeneste før gjeldsrenter, skatter, avskrivninger og amortiseringer). Likviditet vurderes ved å se på forholdstall, slik som nåværende forholdstall (current ratio) og måltall knyttet til arbeidskapital (kontantene som trengs for å drive virksomheten i løpet av ett år).

For eksempel, så er ASMLs egenkapital på omkring 14 milliarder dollar og representerte nær 50% av dets balanseregnskap ved utgangen av 2020. Gjeld-til-egenkapital er 33% hvis du kun tar i betraktning langsiktig finansiell gjeld, men dersom kontanter tas i betraktning blir den faktisk negativ.

Likviditetsforholdene er også sterke med nåværende forhold på 2,4 i 2020, i forhold til 2,6 i 2016.

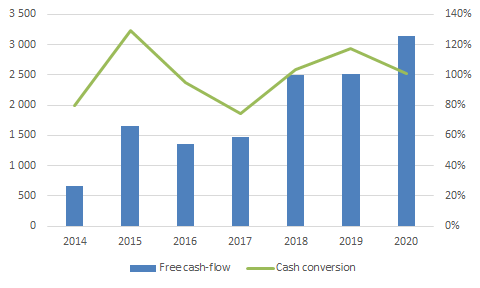

Solid kontantgenerering

ASML’s Free Cash Flow

Source: Morningstar Direct

Kontanter er trolig det ultimate måltallet for ethvert selskap. Det er livslinjen som gjør at man kan opprettholde driften, investeringene kan finansieres og forpliktelsene blir oppfylt. Det er også den grunnleggende indikatoren som hjelper til med å estimere egenverdien av et selskap.

Flere populære måltall gjør det mulig å vurdere hvor mye kontanter et selskap genererer, men vi fokuserer på 2 spesifikke: kontantkonvertering og fri kontantstrøm.

Kontantkonvertering måler selskapets evne til å gjøre fortjeneste om til kontanter, og regnes ut som forholdet mellom kontantstrøm fra driften (fra kontantstrømoppstillingen) og driftsoverskudd eller driftsresultat (EBIT) i resultatregnskapet.

Hvorfor er det viktig? Fra et regnskapsmessig perspektiv er ikke alle utgifter i resultatregnskapet nødvendigvis kontantstrømmer. For eksempel, når et selskap kjøper utstyr (si en datamaskin), vil det føre til en avskrivning hvert år i 2 eller 3 år for å hensynta den økonomiske fordelen denne datamaskinen gir før den må byttes ut. Avskrivninger er ikke kontanter i seg selv, og bidrar hovedsakelig til avviket som kan oppstå mellom fortjeneste og kontantstrømmer. Det er grunnen til at et høyt nivå av kontantkonvertering viser en høy evne til å generere kontanter fra virksomheten til et firma.

Fri kontantstrøm er også veldig viktig. Det er ganske enkelt kontanter som er tilgjengelige for selskapets eiere etter at kapitalutgiftene har blitt finansiert. Det er kontanter som er igjen til ledelsens disposisjon, og skal benyttes til fusjoner og oppkjøp, tilbakekjøp av aksjer, utbytte eller nedbetaling av gjeld. For ASML har både kontantkonvertering og fri kontantstrøm forbedret seg de siste 5 årene.

Dyktige lederteam

I sin bok «Good to Great» skriver Jim Collins at solide selskaper har «Level 5 Leadership». Disse lederne har en rekke kjennetegn, slik som ydmykhet og «profesjonell vilje». Faktisk, for Collins, kan de som skal definere og utføre strategien være viktigere enn selve strategien.

Warren Buffett og Charlie Munger sier ofte at de beste selskapene som de ønsket å være partnere med, er selskaper som drives av ærlige, anstendige og kompetente ledere. I de fleste tilfeller har disse lederne bygget opp selskapet de driver, men man kan også finne ledere som har blitt opplært internt i lang tid, og som virkelig brenner for bransjen og som er dedikerte til å øke selskapets verdi.

Et annet sentralt kjennetegn ved disse fremragende lederne er deres evne til å fokusere på kapitalallokering i stedet for daglig styring. Berkshire Hathaway er trolig eksemplarisk i denne sammenhengen. Holdingselskapet, som bare sysselsetter 25 ansatte, kontrollerer rundt 75 mellomstore og store virksomheter.

Buffett og Munger innrømmer at de sjelden snakker med ledelsen i disse selskapene, fordi de blir ansett som kompetente på sitt felt og er ansvarlige for sine beslutninger.

Det er ikke alltid lett å se hvor kompetent og anstendig en leder er. Men ved å lese intervjuer, biografier og ved å se på hvordan kompensasjonen deres er strukturert, kan du finne glimt av kvaliteter som administrerende direktører har, og kan kanskje vurdere om de er i tråd med dine forventninger.

Slik kan Morningstar hjelpe

Morningstar har fokusert sin aksjeanalyse rundt Economic Moat (opprinnelig fra Warren Buffett) og beslutninger om kapitalallokering av ledelsen. Disse analyseverktøyene lar investorer vurdere hvor lenge et selskap kan motstå konkurranse og generere høy kapitalavkastning. Disse syntetiske indikatorene kan bistå med å veilede deg gjennom tusenvis av aksjer som er tilgjengelige for deg i aksjemarkedene.

Et godt sted å starte din undersøkelse av et selskap (og aksjekursen) kan være å se på selskapets konkurransefortrinn, gjennom Morningstar sin Economic Moat Rating, dagens pris, gjennom Morningstar Star Rating (aksjerating) og Morningstar Fair Value Estimate, samt risikoen den bærer gjennom Morningstar Risk Rating.

Lykke til!