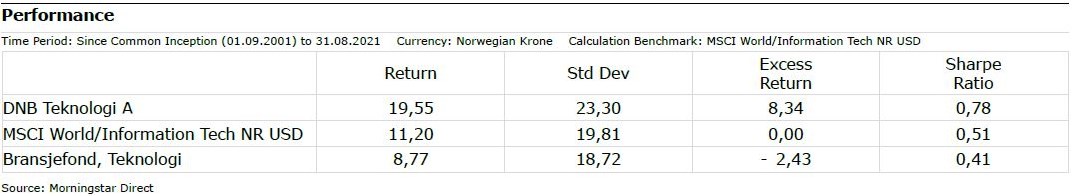

Til orientering: DNB Teknologi benytter en annen referanseindeks enn den indeksen Morningstar har valgt for alle fond som er plassert i kategorien Bransjefond Teknologi og som benyttes i denne artikkelen (MSCI World Information Tech).

Når det refereres til «indeks eller indeksen» i denne artikkelen, refereres det da til MSCI World Information Tech. Til orientering er referanseindeksen til DNB Teknologi MSCI World Communication Services & Information Technology (RIN).

DNB Teknologi er et meget populært fond blant norske fondsinvestorer og topper jevnlig vår liste over topp 10 mest besøkte fond på morningstar.no. I løpet av to delartikler tar vi et dypdykk ned i DNB Teknologi. Dette er delartikkel 2 som ser nærmere på fondets avkastnings- og risikoegenskaper og forhold tilknyttet bærekraft. Delartikkel 1 dekker i hovedsak fondets eksponering mot selskapsstørrelser- og stiler, sektorer, regioner og land.

Den gode historiske risikojusterte avkastningen til DNB Teknologi medfører at fondet tildeles 4 stjerner i Morningstar Rating per 31.08.2021 (4 stjerner betyr at fondet har over gjennomsnittlig god historisk risikojustert avkastning i forhold til alle fondene i kategorien Bransjefond, Teknologi).

I tillegg er DNB Teknologi tildelt Gold i Morningstar Quantitative Rating, per 22.09.2021, hvilket indikerer at Morningstar sin maskinlærende modell forventer at DNB Teknologi skal levere positiv alfa i forhold til kategoriindeksen (her: MSCI World Information Tech) over en periode på minimum 5 år. Du kan lese mer om vår Morningstar Analyst Rating for fond her.

![]()

I delartikkel 1 observerte vi at DNB Teknologi har en høyere Sharpe Ratio (0,78) enn indeksen (0,51) og kategorisnittet (0,41). Det betyr at fondet har levert en høyere avkastning per enhet risiko, der risiko måles i standardavvik.

Risk-reward

En rask titt på risk-reward diagrammet nedenfor illustrerer dette forholdet på en god måte. Selv om den ultimate plasseringen i diagrammet må sies å være i seksjonen øverst til venstre, altså en høyere avkastning og et lavere standardavvik enn indeksen, ser vi at DNB Teknologi allikevel har en fordelaktig plassering i seksjonen øverst til høyre. Vi observerer at DNB Teknologi har levert en betydelig høyere avkastning enn indeks og kategorisnittet, på bekostning av en moderat økt risiko.

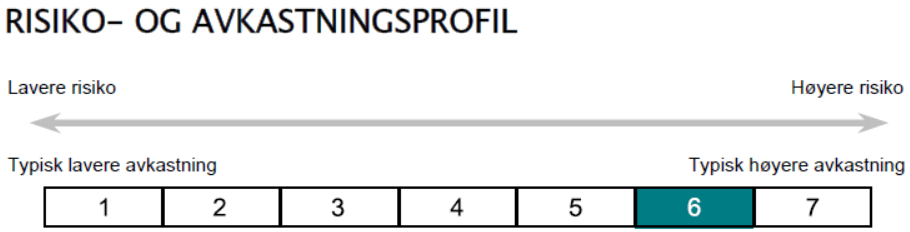

DNB Teknologi er p.t. plassert i risikoklasse 6 (fond med 5-års standardavvik mellom 15% og 25% havner i risikoklasse 6). Investerer man i DNB Teknologi bør man derfor være forberedt på relativt store avkastningssvingninger. Her kan du lese mer om hvorfor fondets risikoklassifisering er viktig.

Kilde: DNB Teknologi nøkkelinformasjonsdokument.

Upside-downside capture ratio

Diagrammet under viser forholdet mellom upside og downside capture ratio. Upside capture ratio viser forholdet mellom avkastningen til DNB Teknologi og indeksen i perioder der indeksen har positive avkastninger.

Tilsvarende viser downside capture ratio forholdet mellom avkastningen til DNB Teknologi og indeksen i perioder der indeksen har negative avkastninger.

Det ideelle er derfor en upside capture ratio over 100 (dvs. at fondets avkastninger er høyere enn avkastningene til indeksen i de periodene indeksen stiger). Tilsvarende ønsker man en downside capture ratio under 100 (da er tapene til fondet lavere enn tapene til indeksen i de periodene indeksen synker).

Vi observerer at DNB Teknologi har en meget respektabel plassering i diagrammet under. Fondet har en upside capture ratio over 100 og en downside capture ratio under 100. Det betyr at DNB Teknologi har klart å manøvrere bedre i både opp- og nedmarkeder i forhold til både indeksen og gjennomsnittet i kategorien Bransjefond, Teknologi.

Det at DNB Teknologi har en lavere downside capture ratio enn indeksen, selv med et høyere standardavvik enn indeksen, gir et hint om én svakhet ved å benytte standardavvik som måltall – nemlig at standardavviket behandler oppsidevolatilitet («god» volatilitet / positive avkastninger) og nedsidevolatilitet («dårlig» volatilitet / negative avkastninger) likt. Men investorer blir vanligvis kun bekymret over tap, ikke over gevinster. Derfor kan det være en idé å se nærmere på nedsiderisikoen i fondet du undersøker, for eksempel i form av nedtrekkene (drawdown).

Nedtrekk

Drawdown-grafene under viser de historiske negative avkastningene for henholdsvis DNB Teknologi, indeksen og kategorisnittet. Vi ser at DNB Teknologi kan vise til lavere nedtrekk enn både indeksen og kategorisnittet.

Med oppstart i august 2001, fikk DNB Teknologi turbulensen fra dot-com-boblen rett i fleisen. Av drawdown-tabellen under ser vi at DNB Teknologi opplevde sin største sammenhengende tapsperiode i september 2002 (max drawdown på -57,35%). Selv om dette tapet er betydelig, er det allikevel mindre enn for både indeksen (-58,23%) og kategorisnittet (-57,85%).

Nedturen på -57,35% varte i 9 måneder og er DNB Teknologi sin lengste periode i kontinuerlig nedoverbakke (startet i januar 2002 og bunnet ut i september samme året).

ESG og bærekraft

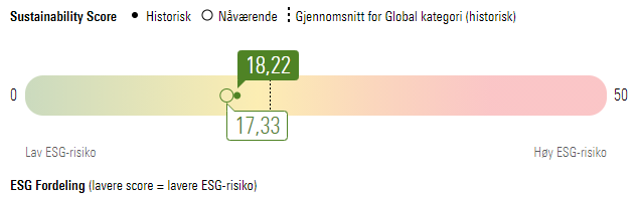

Bærekraft er både dagsaktuelt og viktig. DNB Teknologi er belønnet med 4 glober i Morningstar Sustainability Rating per 31.07.2021. 4 glober betyr at ESG-risikoen i fondsporteføljen til DNB Teknologi vurderes å være lavere enn den gjennomsnittlige ESG-risikoen for sammenlignbare fond, ifølge Morningstar. DNB Teknologi er p.t. i 12. prosentil med hensyn til lavest ESG-risiko blant sammenlignbare fond (sammenligningsgrunnlaget er den globale Morningstar-kategorien der DNB Teknologi hører hjemme og består av totalt 830 fond). For å oppnå høyeste utmerkelse i Morningstar Sustainability Rating, altså 5 glober, må fondet etablere seg blant topp 10 prosent med hensyn til lavest ESG-risiko.

Du kan lese mer om vår Morningstar Sustainability Rating her.

Kun tiden vil vise om DNB Teknologi klarer å oppnå 5 glober i Morningstar Sustainability Rating, men det ser lovende ut. Skillet mellom 4 og 5 glober er p.t. på 18,10 (12 måneders historisk Sustainability Score). I tillegg må fondet klarere en buffersone på 1 prosentil. Du kan lese mer om vår Morningstar Sustainability Rating metodikk her.

Av illustrasjonen under ser vi at DNB Teknologi har en 12 måneders historisk Sustainability Score på 18,22, mens fondets mest oppdaterte månedlige Sustainability Score er på 17,33. Hvis denne trenden fortsetter vil DNB Teknologi sin 12 måneders historiske Sustainability Score reduseres, og hvis denne scoren etablerer seg lavere enn skillet mellom 4 og 5 glober (p.t. 18,10), samt at fondet klarerer buffersonen på 1%, vil DNB Teknologi belønnes med 5 glober i Morningstar Sustainability Rating.

Det kan nevnes at gjennomsnittlig 12 måneders historisk Sustainability Score for sammenligningsgrunnlaget er 21,07 (den stiplede svarte vertikale linjen i illustrasjonen under).

Det er relativt bred enighet om at de enorme globale karbonutslippene er en trussel for alt liv på jorden. For å hjelpe investorer å raskt kunne identifisere fond med lav karbonrisiko, tilbyr Morningstar en lavkarbon-utmerkelse, Morningstar Low Carbon Designation, også kjent som det «grønne løvet». Alle fond som i henhold til Morningstar og Sustainalytics har lav karbonrisiko (karbonrisiko-score under 10) og lav eksponering mot fossilt brennstoff (under 7% av porteføljen) mottar Morningstar Low Carbon Designation.

Av illustrasjonen under ser vi at DNB Teknologi er tildelt Morningstar Low Carbon Designation fordi fondet innfrir begge ovennevnte krav: Karbonrisiko-scoren til DNB Teknologi er på 4 og fondet har ingen eksponering mot fossilt brennstoff, per 30.06.2021.

Forvaltningskostnader

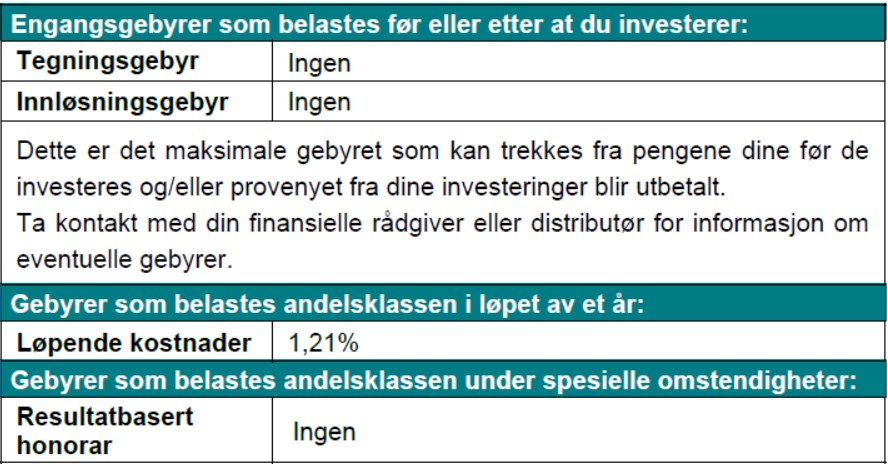

Forvaltningskostnader er en viktig faktor å vurdere hvis du skal investere i et fond. Flere studier har vist at forvaltningskostnader er en vesentlig indikatoren for et fonds fremtidige avkastninger. DNB Teknologi er som nevnt et aktivt forvaltet fond. Det betyr at forvaltningskostnadene er høyere enn for indekserte produkter. Den løpende kostnaden for DNB Teknologi A er 1,21% p.a. Det er ingen tegnings- eller innløsningsgebyrer eller resultatbaserte honorarer i henhold til fondets nøkkelinformasjonsdokument.

Forvaltningshonorar på 1,21% er på ingen måte avskrekkende, men det betyr allikevel at fondet må slå passive alternativer med inntil cirka 1% i gjennomsnittlig avkastning hvert år. Historisk har DNB Teknologi levert meget sterke resultater, og det blir spennende å se om de klarer å opprettholde denne statistikken fremover.

Kilde: DNB Teknologi nøkkelinformasjonsdokument.

Konklusjon

I løpet av to delartikler har vi sett at DNB Teknologi har levert meget gode resultater over lang tid. Videre er fondet tildelt Gold i Morningstar Quantitative Rating, hvilket betyr at fondet vurderes å ha gode forutsetninger for å levere positiv alfa i forhold til kategoriindeksen i tiden fremover. Vi har også observert at fondet har en større eksponering mot verdiselskaper i forhold til både indeksen og kategorisnittet, hvilket også gjenspeiles i lavere pris-multipler. Historisk kan DNB Teknologi vise til lavere nedtrekk (drawdown) enn både indeksen og kategorisnittet. I tillegg anses fondet å ha lav karbonrisiko og under gjennomsnittlig lav ESG-risiko.

Men selv om fondet kan vise til imponerende historiske resultater, er dette som kjent ingen garanti for fremtidig suksess. Det er også viktig å huske på at resultatene fra de fleste analyser som regel er tidssensitive. Det betyr at «svarene» man får kan avhenge av analyseperiodens start- og sluttdato. I disse to delartiklene om DNB Teknologi har vi undersøkt utviklingen fra september 2001 til august 2021 (den lengste mulige tidsperioden med hensyn til månedlige avkastningsserier). Hadde vi for eksempel konsentrert oss om den mest oppdaterte 3-årsperioden isteden, ville resultatene blitt annerledes.

Men uavhengig av om du ønsker å investere i teknologifond eller ikke, er det viktig å velge investeringer med omhu og tenke igjennom hvilken risiko du ønsker å ta gjennom den totale porteføljen investert. Som vi har vært innom i tidligere artikler, vil investeringer mot eksempelvis spesifikke enkeltsektorer og enkeltland bidra til en annen total risikoprofil i porteføljen.

Til orientering: Vi understreker at disse to delartiklene om DNB Teknologi, og for øvrig alle andre artikler som publiseres på morningstar.no, ikke må anses som investeringsanbefalinger.