Selskaper som er klare for å bli bransjeledere - i utgangspunktet de som ønsker å grave brede Morningstar økonomiske moats (vollgraver) - deler noen av de samme kvalitetene. For eksempel har de et konkurransefortrinn: det kan være høye byttekostnader, sterke merkevarer eller en betydelig kostnadsfordel. Med andre ord har disse selskapene begynt å grave en økonomisk vollgrav. Men de hviler ikke på disse konkurransefortrinnene. I stedet fortsetter disse selskapene å grave en bredere vollgrav ved å utnytte trender i sine næringer.

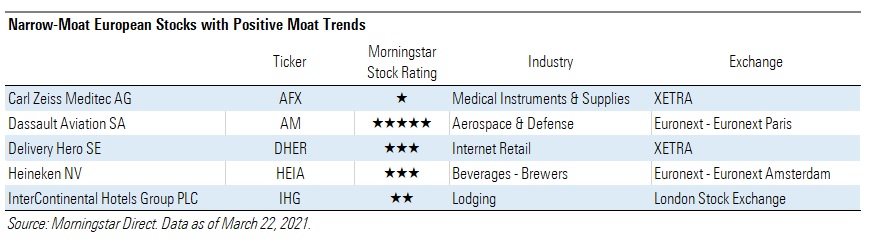

Dette aksjesøket i Morningstar Direct (per 22.03.2021) isolerer europeiske selskaper med disse egenskapene. Vi ser på selskaper med smale vollgraver med positive vollgravstrender. Selv om det ikke er noen garanti for at disse selskapene til slutt vil etablere brede vollgraver, har de absolutt de rette ingrediensene til å gjøre det. De er sterke aksjer å kjøpe til riktige priser.

Det er kanskje ikke overraskende at de fleste av disse veldrevne selskapene har aksjekurser som er rettferdige eller overvurderte i henhold til Morningstar sin vurdering. Men de er alle kandidater til å innlemmes på overvåkningslisten.

La oss ta en nærmere titt på tre av navnene på listen.

Dassault Aviation SA

Dassault Aviation har et solid forhold til det franske forsvarsdepartementet og er en av tre globale leverandører av store langdistanse forretningsfly (business jets). "Vi er positive til utsiktene for Dassault på mellomlang sikt underbygd av en solid ordrereserve fra forsvaret, potensialet for å gjenvinne andelen i forretningsfly-markedet og muligheten til å øke support- og serviceinntektene", sier Joachim Kotze, equity analyst i Morningstar. “Salg av Falcon forretningsfly vil lide på kort sikt som et resultat av den økonomiske motvinden fra coronaviruset. Vi mener imidlertid at Dassault Aviation er godt posisjonert for å gjenvinne noe av den tapte markedsandelen med lanseringen av Falcon-modellen 6X-fly i 2022. Vi anslår at gruppen kan oppnå en andel på 25% av 200-enhet per år markedet med lang rekkevidde, hvilket tilsier 50 enheter per år innen 2024, opp fra 34 leveranser i 2020. Salget til forsvaret vil bli støttet av en robust eksportordrebok med de resterende 40 Rafale jagerflyene levert på mellomlang sikt.”

Morningstar tildeler Dassault en narrow-moat (smal vollgrav) basert på tilstedeværelsen av immaterielle eiendeler som et resultat av det høye nivået på ingeniørkompetanse som kreves for å utvikle komplekse militære jagerfly og langdistanse forretningsfly. Med støtte fra den franske regjeringen promoterte Dassault vellykket Rafale jagerfly til eksportmarkeder og landet store ordrer med de quatariske-, egyptiske- og indiske væpnede styrkene fra 2015 og fremover.

“Dassault er leder for neste generasjons europeiske jagerflyprosjekt. Prosjektet er et konsortium mellom Frankrike, Tyskland og Spania for å erstatte de respektive nasjonenes jagerflyflåte i 2035», sier Kotze.

Delivery Hero SE

Det britiske matleveringsfirmaet Deliveroo søker en verdsettelse på opptil 8,8 milliarder GBP i sin kommende børsnotering i London (selskapet fastsatte en pris mellom 3,90 og 4,60 GBP per aksje).

“Selv om en velkapitalisert Deliveroo ikke er gode nyheter for konkurrenter i sektoren (inkludert Just Eat Takeaway), ser vi en vei fremover hvor begge firmaene lønnsomt kan konkurrere i noen av disse markedene, inkludert Storbritannia. Dette er basert på at hvis to plattformer tilbyr forskjellige restauranter (tradisjonelle takeaways for Just Eat, mer premium for Deliveroo), vil ikke forbrukerne se på dem som erstatninger, og det er derfor sannsynlig at begge plattformene vil overleve», sier Ioannis Pontikis, equity analyst i Morningstar.

Delivery Hero er en av de raskest voksende operatørene for matlevering i verden. Selskapet er eksponert for regioner med attraktive langsiktige strukturelle karakteristika og er godt posisjonert til å dra nytte av den sekulære trenden med digitalisering av leveringsordrer. “Delivery Hero skiller seg fra andre leveringsoperatører ved at egenleveringsvirksomheten overveiende opererer i land med gunstige egenskaper, som høy befolkningstetthet og restauranttetthet, lave/fleksible minimumslønninger, relativt høye gjennomsnittlige ordreverdier og høy frekvens av leveringsordrer», forklarer Pontikis.

Med folk som bruker mer tid hjemme, har pandemien vært en medvind for takeaway-plattformer, siden penetrasjon og bruk har økt til enestående nivåer og har vært forhøyet selv i perioder uten nedstengninger eller restriksjoner - et tidlig tegn på en vedvarende endring i forbrukeradferd. Morningstar sine analytikere forventer at selskapet vil kunne støtte tosifret topplinjevekst etter hvert som penetrasjon og ordrefrekvens utvikler seg.

Heineken NV

"Heinekens «grønne diamant»-strategi - den nye tilnærmingen til langsiktig verdiskaping - fokuserer på fire ting: vekst, lønnsomhet, kapitaleffektivitet, og bærekraft og ansvar", forklarer Philip Gorham, director of equity research i Morningstar.

“Vekstmål er vage og uforpliktende, men vi tror Heineken har strukturelle vekstdrivere som gjør at selskapet kan generere over gjennomsnittlig nettoinntektsvekst fremover. Volumvekst i markedet i tidlige stadier som Sentral- og Sør-Afrika, premiumisering i fremvoksende markeder som Brasil, samt en begrenset prising, bør kombinert drive middels-ensifret vekst på mellomlang sikt. På lønnsomhet planlegger Heineken å redusere 2 milliarder euro, brutto, i kostnader innen 2023, hovedsakelig fra å redusere antall ansatte med rundt 9%, til en kostnad på 900 millioner euro i drifts- og kapitalutgifter, og målsetningen er en EBIT-margin på 17% innen 2023, som vi mener er oppnåelig, og sannsynligvis kan de også overgå dette.”

"Heinekens avkastning på investert kapital (ROIC) er strukturelt lavere enn for AB InBev" - sier Gorham - "Eierskapet til puber i Storbritannia er et eksempel på de tunge investeringene Heineken har gjort i vekst og konkurransefortrinn. Selv om det er bemerkelsesverdig, og noe skuffende, at avkastning på eiendeler har blitt fjernet som et resultatmåltall i den grønne diamantstrategien, tror vi at hvis Heineken leverer på volumveksten og marginutvidelsesmulighetene, bør dette føre til høyere kapitalavkastning, og vi ser for oss rundt 15% ROIC på mellomlang sikt, opp fra cirka 10% nå på normalisert basis.”