Begrepet "bred vollgrav" er Warren Buffett-tale for konkurransefortrinn. I følge Buffetts middelalderske metafor er en bred vollgrav et selskaps evne til å motstå rivaler - den samme funksjonen en vollgrav tjener for å beskytte et slott.

“Nøkkelen til å investere,” skrev Buffett i en artikkel fra 1999 i magasinet Fortune, “er å bestemme konkurransefortrinnet til et gitt selskap, og fremfor alt holdbarheten til denne fordelen. Produktene eller tjenestene som har brede, bærekraftige vollgraver rundt seg, er de som gir belønning til investorer.”

Morningstar har lenge brukt vollgravkonseptet som den grunnleggende pilaren i aksjeanalysemetoden. Analytikere ser etter fem egenskaper når de bestemmer seg for om de skal gi et selskap en vollgrav: immaterielle eiendeler som merkevare eller morselskap, kostnadsfordel i forhold til rivaler, byttekostnader for å hindre kundene i å bytte leverandører, nettverkseffekt og effektiv skala.

Imidlertid har Morningstar sine aksjeanalytikere for øyeblikket ikke økonomiske vollgraver tildelt store globale flyselskaper. Analytikere siterer flere strukturelle faktorer, inkludert den internasjonale reisebransjens sterkt konkurransedyktige karakter, uforutsigbarhet av hendelser som ødelegger investorkapital og ledelsens begrensede kontroll over viktige eksterne inntjeningsdrivere som drivstoffkostnader og valutakursbevegelser.

"Flyselskaper har tradisjonelt vært en bransje der en ikke-vollgravs-rating er nesten for sjenerøs, med en beryktet historie med verdiødeleggelse målt ved lav avkastning på kapital," sier aksjeanalytiker Burkett Huey. Han sier at det er en rekke faktorer som gjør det vanskelig for flyselskapene å levere anstendig avkastning: "Et stort sett udifferensiert produkt, en tendens til irrasjonell konkurranse, betydelig operasjonell gearing, og en tendens til å benytte finansiell gearing som øker oppganger og nedganger."

Og med 2020, et år å glemme for de fleste reisefirmaer, ser det ikke ut til at analytikernes holdning til sektoren vil endre seg snarlig. Her er fem grunner til at flyselskaper ikke har økonomisk vollgrav:

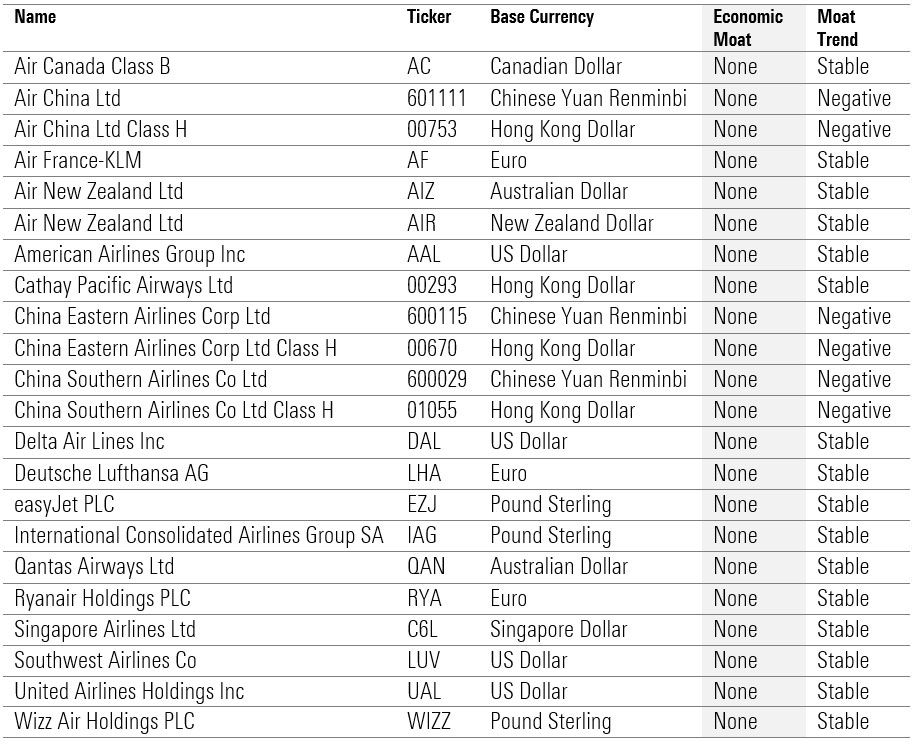

Morningstar Equity Global Airline Coverage

Kilde: Morningstar Direct

1. Produktifisering av flysreiser

La oss si at du må fly fra Sydney til Melbourne. Både Qantas og Virgin tilbyr en flytur med samme avgangstid. Hvilken velger du? Den billigere, ikke sant? Hewitt sier at Qantas selger en vare i et svært konkurransedyktig marked og kan ikke støtte seg på kostnadsfordeler eller byttekostnader for å bygge en vollgrav: "Flyreiser oppfattes som et standardisert produkt som, kombinert med prisgjennomsiktighet, fører til lave byttekostnader."

Mens det er en oppfattet forskjell mellom budsjettselskaper som Ryanair og Easyjet, og mer prestisjefylte merker som Virgin eller British Airways, er det lite annet som skiller flyselskaper fra hverandre, og det gjør det vanskelig å generere merkevarelojalitet. Reisende tar til slutt sine fly-beslutninger basert på pris og bekvemmelighet.

2. Få kostnadsfordeler

En sterkt konkurransedyktig bransje skaper press på flybillettprisene, sier Hewett. Han ser på Australias Qantas som et eksempel: "Denne forhøyede konkurransen på internasjonale ruter gjenspeiles i divisjonens EBITDA-margin på 15%, som er lavere enn de 26% som genereres i Qantas innenlandsdivisjon," sier han.

Selv om bevegelser i oljeprisen ofte fører til kortsiktige svingninger i avkastning på investert kapital for flyselskaper, har deres langsiktige lønnsomhet lite å gjøre med drivstoff, gitt at slike kostnader påvirker alle aktører nesten likt. Det betyr at oljepriskrasjet i 2020 ikke var velsignelsen for industrien noen kanskje hadde antatt.

Hewett legger til: "Reduksjoner i drivstoff (eller andre innsatsfaktorer) konkurreres vanligvis bort, og besparelser overføres til kundene, noe som gjenspeiler den ekstremt høye konkurransen i flysektoren."

3. Mangel på lojalitet

Flere flyselskaper, som Qantas og British Airways, har forsøkt å oppnå kundelojalitet med frequent-flyer-programmer, som tar sikte på å stimulere kundene til å fly med et bestemt flyselskap.

"Forbrukerne vil tjene lojalitetspoeng når de flyr, og statusfordeler er viktige for forretningsreisende personer," forklarer Hewitt. "Qantas program genererer inntekter fra salg av poeng til hundrevis av partnere, inkludert banker, supermarkeder og varehus."

Men mens Qantas Frequent Flyer-virksomhet har dempet Qantas inntjeningsvolatilitet, tror ikke Hewitt at den skaper en betydelig barriere for konkurransen.

"Hvis du er en del av et frequent-flyer-program, vil du sannsynligvis være "mer lojal", men det er en grense," sier Hewitt. "Hvor mye ekstra skal du betale for å få disse poengene? Kanskje 200 kroner ekstra, men sannsynligvis ikke 500 eller 1000 kroner ekstra."

4. Eksterne hendelser

Den globale pandemien er frisk i minnet hos alle og enhver, og vi har sett de siste ukene om forbudene mot at britiske statsborgere kan komme inn i visse land og en stenging av de såkalte reisekorridorene mellom Storbritannia og forskjellige andre nasjoner. Slike grep kan ødelegge inntektene til et flyselskap over natten, og Hewitt sier at uforutsigbare hendelser er en del av flyselskapets virksomhet.

"En global pandemi er ikke noe vi forventer vil være en vanlig forekomst, men etterspørselsforstyrrelser er vanlige innen flyreiser," sier han. "Terrorisme, krig, naturkatastrofer og epidemier er ikke så sjeldne. Investorer vil huske innvirkningen som hendelser som SARS og 11. september hadde på folks ønske om å hoppe på et fly. Disse hendelsene smadrer reiselysten nesten umiddelbart."

Hewitt sier at den svært kapitalkrevende og ekstremt sykliske karakteren til flyindustrien gjør dem utsatt for ødeleggelse av verdier. "I løpet av de ti årene som ble avsluttet i regnskapsåret 2020, har Qantas pådratt seg nesten 7 milliarder australske dollar, kumulativt, i nedskrivninger og restruktureringskostnader," påpeker han. "Det mest bemerkelsesverdige var nedskrivning av flåten på nesten 3 milliarder australske dollar i regnskapsåret 2014, og nylig ble det foretatt nedskrivninger på 1,4 milliarder australske dollar (hovedsakelig av A380-flåten) i regnskapsåret 2020."

5. Ingen inngangsbarrierer

Kjøp et fly, så er du ”good to go” , ikke sant? Vel, det er ikke så enkelt, men Hewitt bemerker at inngangsbarrierene for nye flyselskaper er lave. Høyere kapitalkrav er blant de største faktorene, men flyselskapene er i stand til å lease sine fly, noe som reduserer det opprinnelige utlegget.

Mens nye flyselskaper kanskje trenger å bygge opp sitt merke og omdømme, kan de når de har tatt av fra rullebanen, ta markedsandeler fra eksisterende aktører relativt enkelt hvis prisene og konseptet er riktig. Tenk på hvor raskt Easyjet rystet for eksempel det britiske markedet - firmaets flåtestørrelse vokste med 62% mellom 2011 og 2019, og det fraktet mer enn 51 millioner passasjerer i 2019, mot 44 millioner for British Airways.