Den 9. november kom nyheten om at Pfizer/BioNtech sin Covid-19 vaksinekandidat er 90 prosent effektiv. Deretter har også Moderna, og AstraZeneca/Oxford University rapportert om gode testresultater for sine Covid-19 vaksinekandidater. Disse gladnyhetene har medført økt optimisme for at lyset i tunnelen er utgangen til en coronafri hverdag, og ikke frontlyktene til en semi-trailer fullastet med pessimistiske bjørner.

Mange verdiaksjer har i år ligget nede for telling i påvente av økt økonomisk aktivitet. Har de gode vaksinenyhetene pustet nytt liv i disse «trauste» verdiaksjene? Mye kan tyde på det.

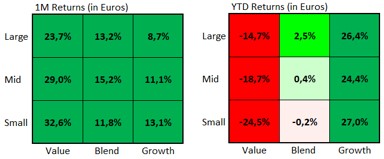

I forhold til Morningstar Style Box ser vi et tydelig momentum for verdiaksjer i november (stil-boksen til venstre viser avkastninger i november, og stil-boksen til høyre viser avkastninger hittil i år per 30. november for de ulike verdi- og vekstsegmentene basert på selskapsstørrelser). Verdiselskapene som har gjort det dårligst hittil i år har hatt et sterkest comeback i november. For eksempel er små verdiselskaper (Small Value) ned 24,5% hittil i år, men spratt opp hele 32,6% i november.

Kilde. Morningstar Direct. Basert på Morningstar Europe Index. Alle avkastningene i de to stil-boksene over er i euro. Resterende avkastninger i denne artikkelen er i NOK (hvis ikke annet er spesifikt nevnt).

Ifølge vekstgrafen under, ser vi et markant skille den 9. november (da vaksinenyheten fra Pfizer/BioNtech ble allment kjent), der MSCI ACWI Value indeksen regelrett skyter forbi MSCI ACWI Growth indeksen.

Energi og finans drar lasset

La oss se nærmere på noen av årsakene til at verdi har gjort det bedre enn vekst i november 2020. Søylediagrammet under viser de relative sektoreksponeringene for MSCI ACWI Value indeksen i forhold til MSCI ACWI Growth indeksen. Vi ser at MSCI ACWI Value indeksen har høyest relativ eksponering mot sektorene finans, forsyning, energi, og industri. Videre ser vi at MSCI ACWI Value indeksen har lavest relativ eksponering mot sektorene teknologi, forbruksvarer, og kommunikasjon.

Tar vi en nærmere titt på november-avkastningene til de globale sektorene – representert ved Morningstar global sector indexes i søylediagrammet under - ser vi indikasjoner på et skifte fra vekst til verdi (såkalt sektorrotasjon). De tre sektorene med høyeste avkastninger i november har alle en verdi-tilt, spesielt energi og finans er typiske verdisektorer. Det er energisektoren som kan vise til høyest avkastning i november med hele 15,8%. Videre ser vi at også finans (9,2% avkastning) og industri (7,1% avkastning) har gått relativt fort opp trappene i november.

De typiske vekstsektorene – teknologi, kommunikasjon, og forbruksvarer - har heller ikke ligget på latsiden i november, selv om de kommer i skyggen av verdisektorene. Teknologi, kommunikasjon, og forbruksvarer har levert november-avkastninger på henholdsvis 4,6%, 0,7% og 3,4%.

Som tidligere nevnt er alle avkastningene i denne artikkelen i NOK, mens Morningstar sektorindeksene er i USD. Styrkelsen av NOK vs USD i november medførte derfor at avkastningene til Morningstar sektorindeksene ble lavere i NOK enn i USD. For eksempel var Morningstar Global Energy indeksen opp 15,8% målt i NOK og 25% målt i USD.

Hvis vi ser nærmere på de to sektorene med høyeste avkastninger i november - energi og finans – ser vi av søylediagrammene under at energi- og finansselskaper har gjort det desidert sterkest i utviklede markeder, spesielt i utviklede markeder i Europa.

Morningstar DM Europe Energy indeksen har levert 25,9% i avkastning i november, og Morningstar DM Energy indeksen har levert 18,3%. (DM = Developed Markets).

Med hensyn til finanssektoren, har Morningstar DM Europe Financial Services indeksen og Morningstar DM Financial Services indeksen lagt på seg henholdsvis 17,7% og 9,6% i november.

Mange verdiaksjer er fortsatt massivt i rødt

Tabellen under fremviser topp 5 energiaksjer i utviklede markeder med høyeste avkastninger i november. Vi ser at CGG topper tabellen med en avkastning på hele 84,5%, etterfulgt av Delek Group med 74,1% i avkastning. Norge er representert ved BW Offshore som inntar fjerde plassen med en hederlig avkastning på 53,7%.

Selv om november har vært en særdeles god måned for energisektoren, ser vi at samtlige av de fem energiaksjene i tabellen under fortsatt er massivt i rødt hittil i år (per 30. november). Vi kan for eksempel legge merke til at CGG fortsatt er ned over 65% hittil i år selv om aksjen nesten doblet seg i november, noe som vitner om en skikkelig utforkjøring tidligere i år. Tilsvarende utforkjøring har i aller høyeste grad Delek Group opplevd - selskapet er fortsatt ned over 77% hittil i år.

Kilde. Morningstar Direct

Blant finansaksjene i utviklede markeder (tabellen under) ser vi at RSA Insurance Group har oppnådd høyest avkastning i november med 54%, tett fulgt av fire europeiske banker. Av aksjene i tabellen under er det kun RSA Insurance Group som kan vise til en positiv avkastning hittil i år med sine 22,5%.

Kilde. Morningstar Direct

Konklusjon

Verdisektorene har vært spesielt hardt rammet av den globale nedstengningen i år, noe som vitner om at disse sektorene er forholdsvis sensitive overfor den økonomiske aktiviteten i markedene. Derfor har de positive vaksinenyhetene vi mottok i november ført til større optimisme for at vi snart skal få hverdagen tilbake, hvilket verdisektorene som energi og finans nyter godt av - begge disse sektorene er store bidragsytere til at verdi har utkonkurrert vekst i november.

Mange av verdiaksjene er fortsatt massivt i rødt hittil i år slik at potensialet for videre kursoppganger er til stede, forutsatt at økonomien vender tilbake mot normalen og at aksjene var rettferdig priset ved inngangen til 2020.

Men uavhengig av om du ønsker å investere i verdi eller vekst, er det viktig å velge investeringer med omhu og tenke igjennom hvilken risiko du ønsker å ta gjennom den totale porteføljen investert. Som vi har vært innom i tidligere artikler, vil investeringer mot eksempelvis spesifikke enkeltsektorer, enkeltland, og verdi vs vekst, bidra til en annen total risikoprofil i porteføljen.

.jpg)