Morningstars aksjeanalyse

Morningstars aksjeanalyse er inspirert av Warren Buffett. Han har blant annet sagt, løst gjenfortalt, at han heller vil ha et fantastisk selskap til en kurant kurs, heller enn et kurant selskap til en fantastisk kurs. Det var også han som begynte å bruke begrepet «moat», i overført betydning i forhold til deres opprinnelige rolle som vollgraver rundt middelalderfestninger. Bakgrunnen for denne metaforen var at det er noen selskaper som har konkurransefortrinn som gjør at de oppnår høyere lønnsomhet enn andre bedrifter. Morningstars aksjeanalytikere forsøker å identifisere følgende kilder til konkurransefortrinn:

- Kostnadsfortrinn

- Effektiv skala

- Immaterielle eiendeler

- Nettverkseffekter

- Byttekostnader

For å lese mer om disse kildene til økonomisk vollgrav og hvordan disse defineres, les gjerne denne artikkelen. For å lære mer om Morningstars metode, les gjerne denne. I korte drag går det ut på å forsøke å finne verdien av et selskap. Her er det mange ukjente faktorer som man må forsøke å finne frem til, samt at man må ta hensyn til det vi vet.

Analytikerne går gjennom regnskapene til selskapene og setter opp en kontantstrømsanalyse som inkluderer hva de tror selskapet vil generere av inntekter, kostnader og investeringer fremover. Dette diskonteres til nåverdi ved hjelp av en diskonteringsfaktor (vektet kapitalkostnad).

Kapitalkostnaden for gjelden er en del av regnskapet og man kan ofte lese av dette i markedet, mens aksjedelen vurderes kvalitativt i forhold til hvordan selskapets fremtoning er og hvor vanskelig det er å estimere fremtidig utvikling.

Mer nøyaktig gjør de en vurdering av økonomisk vollgrav, trenden i økonomisk vollgrav, stewardship (som i denne sammenhengen er hvordan de benytter seg av aksjonærenes kapital og ikke nødvendigvis selskapsstyring generelt sett) og finansiell helse. Disse faktorene blir da med videre i analysen av underliggende verdi i selskapet.

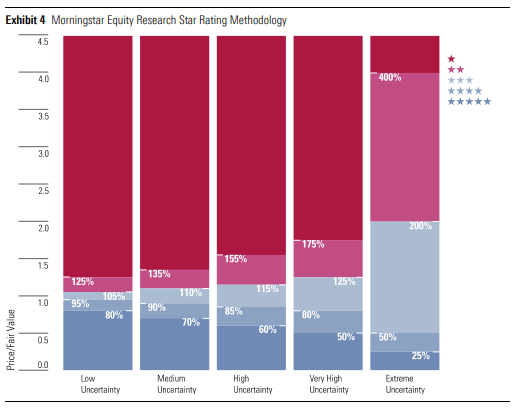

Kunder av Morningstar får tilgang til de faktiske verdsettelsene og kan justere på disse selv dersom ønskelig. Aksjekurs delt på underliggende verdi gir et bilde av om man får betalt for å ta på seg risiko. For å komme til stjerne vurderes usikkerheten til selskapet. Med høy usikkerhet, kreves det større sikkerhetsmargin før man deler ut ekstremverdier av Morningstar Rating for aksjer. Se grafisk representasjon av konseptet nedenfor.

For flere detaljer, vennligst les metodedokumentet.

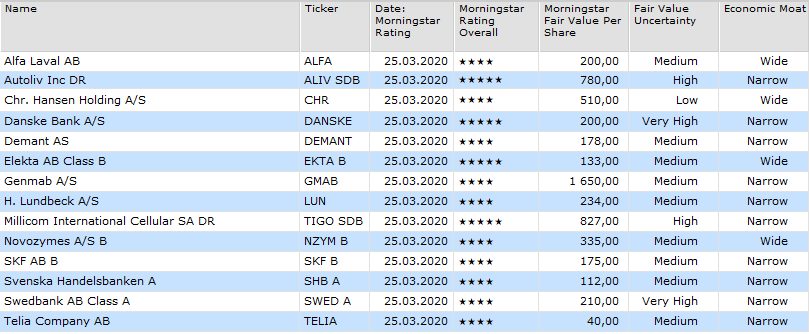

Med store svingninger i aksjekursen, kan det være gode tidspunkter å lete etter kvalitetsselskaper på dager hvor det stormer mest. Nedenfor finnes et utvalg av selskaper som man kan følge opp nærmere. Morningstar dekker ikke alle selskapene i de nordiske markedene, nedenfor omtales utelukkende de som blir dekket av Morningstars analytikere.

Alfa Laval

Analytiker: Denise Molina

Alfa Laval AB sitt sluttmarked kan gå gjennom dype sykler, men selskapet er har evne til å opprettholde profitabilitet grunnet deres tjenesteinntekter og viktige statusen produktene har beskytter selskapet. Inntektene kommer omtrent to tredeler fra kunder innen energi og maritime markeder. Svingninger i oljeprisen og antall skip bygget per år kan medføre volatilitet i selskapets nye ordrer, men marginpresset fra lavere volum i monteringsfabrikkene er delvis motvirket av 25 – 30 % høyere salg i ettermarkedene i form av reservedeler og vedlikehold. Selskapet har 20 års gjennomsnittlig levetid på mye av utstyret og dette beskytter inntektene fra konkurrentene. Vi tenker at selskapets økte fokus på mindre sykliske, sensitive og regulerte industrier slik som pakketering av mat og sanitære tjenester vil gi ballast til mye av det sykliske drevne kundebasen over tid.

Autoliv

Analytiker: Richard Hilgert

Autoliv er velposisjonert for vekst i sikkerhetsutstyr til biler. En evne til å innovere og deretter kommersialisere teknologi har gitt support til profitabilitet og avkastning. Økte krav til sikkerhet vil gjøre at bilbransjen må bruke aktive sikkerhetsfunksjoner for å bli vurdert som en fem stjerners biler i en krasjtest. Etter hvert som konsumentene i vekstmarkedene blir rikere, vil de kreve flere sikkerhetskomponenter i bilene. Videre vil veiene bli mer overbefolket og denne økte trafikken vil føre til flere dødsfall, og det kan gjøre at flere utviklede land vil kreve tilsvarende sikkerhetsutstyr i bilene som nå er påkrevd i Europa og i USA. Autoliv har demonstrert teknologi og lederskap innen disse områdene. De har introdusert airbager fra siden og eier rundt sju prosent av alle sikkerhetspatenter innen bilindustrien og de bruker omtrent 5 % av salget på forskning og utvikling.

Videre har selskapet produsert avkastning utover kapitalkostnaden ni av de siste 10 årene. Men det er voksende potensial for global overkapasitet som vedvarende er bekymringsområder.

Christian Hansen Holding

Analytiker: Ioannis Pontiki

Christian Hansen Holding har endret seg til å bli en pioner innenfor naturlige fargeløsninger for mat, drikke og den farmasøytiske industrien. Dens brede økonomiske vollgrav blir underbygget av selskapets immaterielle eiendeler, byttekostnader, og kostnadsfordeler som er et resultat av selskapets årelange forsknings- og utviklingsprogram der sterke kunderelasjoner, proprietære teknologi og kundedata, samt deres ledelse innen hvert av de tre markedene selskapet opererer innen. Veksten er sekulær og drevet hovedsakelig av helse- og velværetrender, inkludert fjerning av ikke-ønsket innhold fra maten, øke produktenes hylleliv, og forbedre smaksprofilen. Innen matkulturer og enzymer har selskapet det største segmentet, nesten 60 % av salg, og selskapet beholder den dominante posisjonen. Pris er nesten aldri en essensiell faktor ettersom produktene er en veldig liten del av sluttproduktets totale kostnad, mindre enn 2 %, mens deres strategiske verdi til deres risikoaverse kunders produkter og kjernevirksomhet er asymmetrisk sett mye høyere.

Danske Bank

Analytiker: Niklas Kammer

Vi mener at danske er et stabilt og konservativt drevet bank som følger en sunn ekspansjonsstrategi inn i Norden. Men usikkerhet rundt bøter relatert til 200 mrd. euro i transaksjoner som gikk gjennom dets estiske kontor i perioden 2007 - 2015 gjør at det er signifikant press på aksjekursen. Vi mener at markedet overreagerer ettersom det er lite informasjon å gå etter, noe som typisk sett ikke blir likt av investorer. Vi forventer bøter fra europeiske regulatorer til å bli rundt 3 mrd. danske kroner, noe som Danske kan absorbere med dets ekstrakapital på rundt 16,9 milliarder danske kroner. Bøter fra amerikanske regulatoriske myndigheter kan potensielt sett være vesentlig større, men også mindre sannsynlig.

Demant

Analytiker: Alex Morozov

Demant drar nytte av gunstige trender, inkludert en aldrende populasjon, økende bakgrunnsstøy, ganske lav penetrasjonsrate i de utviklede markedene, og ubenyttede pasientpopulasjonen i vekstmarkeder. Dets brede produktspekter burde tillate at selskapet kapitaliserer på disse trendene, mens dets sterke merkevare og overlegne teknologiske know-how burde gi større markedsandel fremover. Demant kontrollerer mer enn en femtedel av verdens høreapparatmarkedet, og de har potensielt sett omtrent det samme markedsandel samme hovedkonkurrenten Sonova. Begge disse rivalene er veldig like i deres adferd i markedet. Begge fokuserer på high-end delen av utstyrsmarkedet, de snur om på produktporteføljen relativt raskt og har sterke salgs- og distribusjonsnettverk, inkludert en stor tilstedeværelse i personkundekanaler.

Elekta

Analytiker: Alex Morozov

Elekta er velposisjonert for en voksende etterspørsel etter strålebehandling, og selskapet bør nyte godt av sterke salgsmomentum det neste tiåret. Denne industrien har konsolidert det foregående tiåret og det er to selskaper som er i posisjon for å dra nytte av markedsutviklingen, inklusiv Elekta, som vi mener vil vokse med omtrent fem prosentpoeng årlig. På tross av godt forstått mekanismer hvordan teknologien fungerer, er det fortsatt rom for økning. Strålebehandling er veldig effektivt når man skal behandle ulike typer kreft til en relativt lav kostnad, men penetrasjonen har lenge vært stoppet av bivirkningene og relativt store oppstartskostnader. De siste nyvinningene innen teknologien tillater for høyere dosering og mer presis leveranse av strålingen. En voksende kjennskap til fordelene innen stråleterapien vil kunne utvide markedet. Strålebehandlingsmulighetene er spesielt attraktive i vekstmarkedene hvor utnyttelsesgraden er signifikant lavere enn i vesten. Med en demografi og utvikling i vekstmarkedene som gjør at man ser økte antall krefttilfeller vil etterspørselen etter strålebehandling akselerere signifikant. Det er fortsatt et gap mellom den installerte basen av maskiner og hva vi mener trengs for å møte ved voksende behov. Vi tror at markedet, som nåværende består av omtrent 5000 maskiner, kan bli dobbelt så stort når installasjonsbasen blir slik vi kjenner i vesten. Vi mener at både Varian og Elekta vil dra nytte av disse trendene fremover. Våre estimater tilsier at nesten 95 % av verdens strålebehandlingsutstyr vil bli tilbudt av disse to selskapene de neste 10 årene.

SKF AB

Analytiker: Denise Molina

SKF lager produkter kulelagre og innstalleringen av disse er tett knyttet til forretningssyklusen. Det betyr at selskapets fortjeneste svinger over tid, men i motsetning til en råvare produsentene har SKF en evne til å opprettholde prisingen gjennom syklusen. Vi mener dette gjør at det kommer investeringsmuligheter når aksjene blir hardt rammet etter hvert som syklusen snur. De foregående sykliske fall har margininngangen kommet på grunn av lavere volum i motsetning til pris og produktmiks. Som et resultat av dette har SKF sin margin i en nedgangssyklus vært 8 - 10 %, det er ned, men ikke veldig mye i forhold til 12 % midt i syklusen. Videre er noe av etterspørselen etter selskapets produkter noen beskyttet grunnet nødvendig vedlikehold, i tillegg til strukturelle investeringer i transport, prosessindustri og vindturbiner. Alle disse har roterende komponenter som er avhengige av kulelager av typen SKF produserer. Vi mener dette gjør at investeringsmulighetene kommer når aksjene blir hardt rammet etter hvert som syklusen snur. Blant de store kulelager produsentene har SKF den minste eksponeringen mot bilmarkedet som tenderer til å ha lavere margin på grunn av innkjøpskraften de store bilprodusentene har over leverandørene.

Investeringer gjøres på eget ansvar og risiko. Morningstar har ingen forutsetninger for å vite om investeringene egner seg for deg og din portefølje. Videre er fremtiden full av usikkerhetsmomenter som ingen vet rekkevidden av, og investeringene kan falle betydelig i verdi. Private bør forhøre seg med autorisert rådgiver eller gjøre undersøkelser på egenhånd.