Normativt initiativ?

Morningstar skal legge til rette for at ulike typer investorer skal kunne oppnå suksessfulle investeringsresultater. I dette må vi også huske på at investorer er mennesker, og mennesker har sine hjertesaker og meninger. Dine meninger kan være ulikt mine meninger, mens på andre områder kan det være at vi er enige. Så vi kan begge være opptatt av bærekraftige investeringer, men vår tilnærming til temaet kan være ulikt.

Motivasjonen ved å gå dypt inn i ESG (miljø-, sosial, styring)-prinsipper var å kunne hjelpe investorer med informasjon som skal gjøre det mulig å investere ut fra sine personlige verdier. Det mest grunnleggende her er om man investerer i selskaper som bryter med sin personlige identitet, eksempelvis ville nok Greta Thunberg aldri investert i noe som innebærer fossile brennstoffer. Hun vil, om noe, snarere se på alternativer som kan hjelpe til med fremtidige løsninger til et lavkarbonsamfunn.

Morningstar har ikke målsetning om å sette normen i markedet for ESG, selv om vi ofte ønsker å lage standarder. Morningstar ønsker derimot å tilby tjenester som gir investoren mulighet til å investere i henhold til personens preferanser. Årsaken til at man fort drar frem de normative sidene, er at det nettopp på den ene siden kan atomkraft hjelpe til med overgang til lavkarbonsamfunn, samtidig har det sikkerhetsmessige utfordringer både ved den operative produksjonen av kraft, men også rundt langtidslagring av avfallet. Så når Morningstar gir informasjon om hvilke fond som har eksponering mot kontroversielle våpen, atomkraft, GMO også videre, så er det i et med et ønske om å opplyse investor på hva fondene er eksponert mot. Vi sier ingenting om det er bra eller dårlig, det er opp til hver enkelt å avgjøre.

Det normative er muligens at vi tilgjengeliggjør informasjonen, mens noen muligens skulle ønske vi skulle tatt det normative flere steg videre. Igjen leder dette meg til vårt selskaps mission statement «Empower Investor Success», ved at vi heller ønsker å tilgjengelige gjøre denne informasjonen så investor kan ta mer informerte investeringsvalg på egne vegne.

Material ESG Risks

Morningstar samler inn porteføljedata fra fondsselskapene, men for å gjøre vurdering av et fonds eksponering mot risiko og muligheter innenfor E (miljø), S (sosial) og G (styring) på porteføljenivå er vi avhengig av data på enkeltselskapene som inngår i porteføljene. Når det kommer til ESG-informasjon på selskapsnivå er Sustainalytics vår partner. Siden 2017 har Morningstar eid 40 % av aksjene i Sustainalytics. I fjor endret de sin metodikk ved å ta hensyn til de viktigste forhold rundt ESG-faktorene. Det betyr at de begynner med å vurdere hvor store faktorene først. Altså, hvor mye risiko er for eksempel integrerte oljeselskaper eksponert mot? Hvor mye ESG-risiko er programvareindustrien eksponert mot?

Åpenbart har begge utfordringer tilknyttet sin virksomhet. Hvis et programvareselskap er slepphendt med informasjon, kan denne informasjonen gjøre mye skade for enkeltmennesker. For et integrert oljeselskap kan feilgrep medføre tapte menneske og dyreliv, enorme skader på økosystemer. Noen forhold er enklere å forvalte enn andre, dersom programvareselskapet tar sikkerhet og personvern på alvor, vil det være mindre sannsynlig at det glipper. I oljeselskapet kan man også gjøre sitt ytterste for å unngå at ulykker skjer, det er ekstremt viktig med HMS. Samtidig er det alltid en risiko for at det glipper eller at en ulykke skjer.

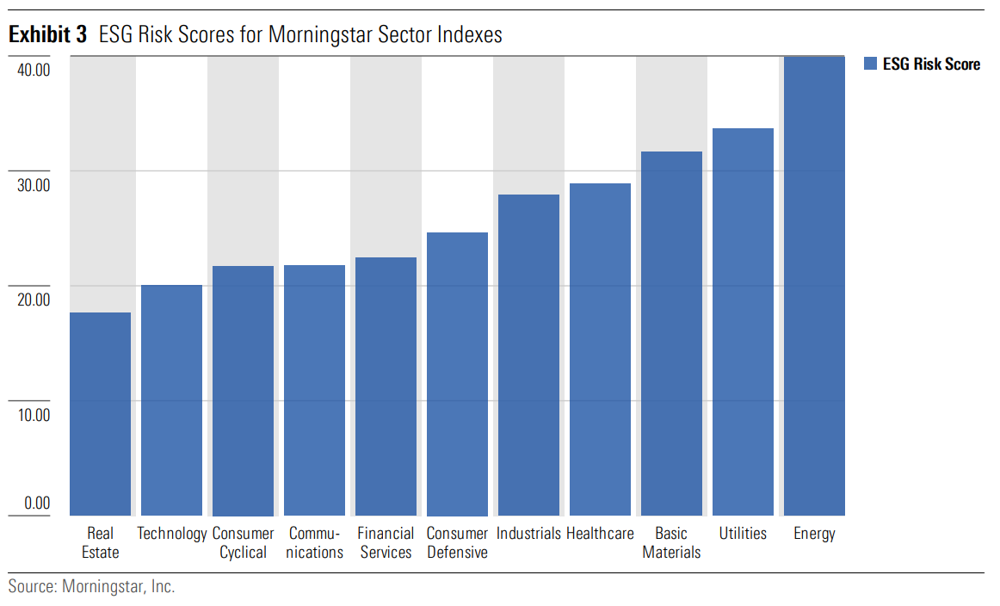

Det kan være vanskelig å sammenligne utslipp av personlige opplysninger, med utslipp av oljeforurensning. Samtidig er det viktig for å forstå påvirkningen i en portefølje på både E, S og G-siden. Hvis vi ser på overordnet ESG-Risiko-rammeverket på sektornivå ser vi følgende vurderinger gjort av Sustainalytics:

Overordnet synes dette naturlig ut, da det er betydelig mer risiko innenfor både energi, forsyning og materialer.

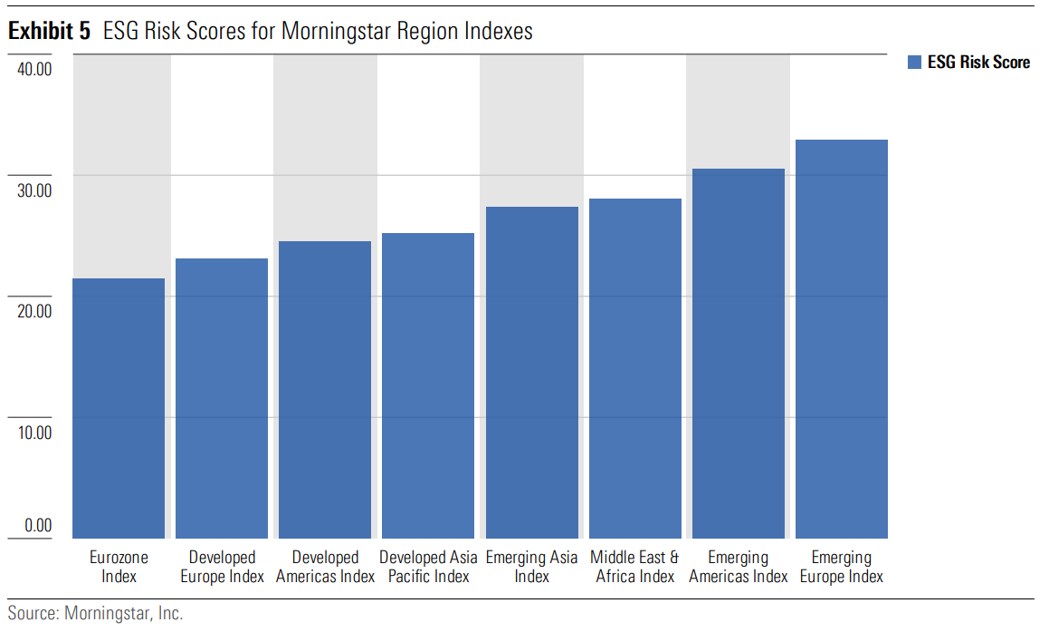

Hvis vi ser på regioner nedenfor, så ser vi også forskjeller. Noe av dette kan være forskjeller i hvordan indeksens innhold ser ut, dersom man har mindre i sektorene energi, forsyning og materialer, så kan dette alene bidra til lavere (bedre) ESG-risikoscore. Samtidig er kan det være store forskjeller i hvordan eksempelvis energi-selskapene forvalter ESG-risikoen. Generelt sett har vi i Europa selskaper med gode ESG-risikoscores.

Kommer man bedre ut ved å bare ekskludere de verste sektorene?

Vel, det er ganske stor spredning blant energiselskapene. Eksempelvis har Equinor lavere ESG-risikoscore enn Facebook hos Sustainalytics, så en ren ekskluderingsstrategi kan virke dersom man har en indekseringsstrategi, men dersom man er aktiv forvalter og bytter ut Equinor med Facebook, så virker det mot sin hensikt basert på ESG-vurderinger alene.

Dernest har KLP AksjeGlobal Indeks (I - V) en gjennomsnittlig globusvurdering (3 glober), med en sammenlagt ESG-risikoscore på 23,58. Det er omtrent akkurat på gjennomsnittet (kryper rett under med 49. prosentil) i sin globale kategori. Dermed er de normale uttrekkene som gjøres i norske fond ikke nok til å flytte nålen. Derimot så har fondet lavere risikoscore enn iShares Developed World Index en score på 23,73 og som også får 3 globuser. Dermed må ekskluderingen få et vesentlig større omfang dersom det skal få et stort utfall på ESG-scoringen. Selv om fondene ser veldig like ut på overflaten, så er det også faktorer som bør være viktig, slik som hvordan tilbyderne stemmer på våre vegne, samt de allerede nevnte ekskluderingene.

ESG-tilbyderne er så forskjellig

Hvis vi i stedet ser på alle indeksfond i Europa som har en ESG-profil i Morningstars database, vil vi raskt se at disse aksjefondene, som alle følger regelbaserte investeringer i indeksert form, at de gir vesentlig bedre globe-rating enn om det skulle vært helt tilfeldig. Samtidig må man huske på at f.eks. det indeksfond, slik som KLP, har fått denne merkelappen hvor det er relativt liten konkret forskjell mellom originalindeksen og fondet. Slike fond bør forventes å motta omtrentlig gjennomsnittlige vurderinger. I tillegg har man fond som konsentrerer seg om relativt smale markeder, disse kan komme i ytterkantene av Morningstar Sustainabilty Rating bare på grunn av særpregene ved de underliggende markedene.

På tross av disse forhold, er det en signifikant positiv skjevhet ved ESG-ratingen for fond som har en slik ESG-attributt.

Hvis man heller ser på alle indeksfond som ikke har ESG-mandat, så ser vi at disse følger forventningen:

Vi ser tilsvarende resultater når vi ser på ESG fond versus tradisjonelle fond. ESG-fondene har vanligvis signifikant positiv skjevhet og dette har vedvart siden starten i 2016 og frem til og med de siste metodeendringene.

Poenget er at dersom det var helt vilkårlig hvordan de ulike ESG-leverandørene hadde vurdert disse forholdene, så burde også utfallet være tilfeldig på vår side. Eksempelvis er MSCI en stor leverandør av både indekser og ESG-analyse og mange av deres indekser er dermed representert i begge de to ovenforstående grafene. I tillegg finner vi også andre leverandører slik som FTSE 4 Good, DJ også videre. Ja, det kan være tilfeller der det er uenighet, men det kan det også være mange andre steder innenfor finansfaget, selv reviderte regnskapstall kan man få seg til å lure iblant, selv når det ikke gjelder regelrett svindel slik som eksempelvis var i Enron. Det er derfor ganske mange investorer som følger spesielt med på kontantstrømmene til et selskap, noe blant annet Morningstars analytikere gjør.

Alfa, beta, gamma?

I en presentasjonsgrafikk har det på markedsføringsk blitt skrevet «integrating ESG factors for the purposes of alpha generation and risk mitigation». Alfa i denne sammenhengen bør tolkes i et videre perspektiv, og siden jeg svarte relativt dårlig «on the spot» har jeg tenkt litt på dette i etterkant. Alfa er første bokstav i det greske alfabetet. Det brukes gjerne om «leder» eller innen finans om bedre enn noe annet. Slik som «create alpha». I praksis kan den finansielle alfa være både positiv og negativ, så muligens bør man heller tenke på termen som å være annerledes. Hvor enkelt er det å være annerledes innen integrering av ESG i forvaltningen? Annerledes i forhold til hva? En indeks? Ganske enkelt (dersom man vil, og annerledes trenger ikke å bety bedre) i forhold til andre ESG-forvaltere? Tja, hvis man i all hovedsak må velge blant en håndfull ESG-analyseselskaper, interne ressurser og eierskapsutøvelse, så er det vel i hovedsak interne analyser som utgjør det differensierte tilbudet. Dersom man kommer frem med eierskapsutøvelsen, så blir det jo paradoksalt noe som alle drar nytte av og ikke bare de som var pådriverne.

Beta, på sin side, brukes som regel i betydningen markedsavkastning. «Deliver beta», altså indeksfond. Siden man også kan pakke ESG-fond inn i beta-forpakning, kan man også levere et produkt som alle andre også kan levere (dersom man ønsker). I tillegg kommer eierskapsutøvelsen (som alle andre også drar nytte av dersom man vinner frem).

Sist, men ikke minst, definerer Morningstar gamma som den verdien en rådgiver kan tillegge av verdi for investorer. Finansielle rådgivere har helt klart en viktig rolle med å avklare hvilke ønsker en investor har. Det være seg å passe på at investeringene er innenfor verdiene som hver enkelt investor har.

Dermed har vi klart å love for mye, for lite, for omfattende og for lite dekkende i et lite utsagn. Det er egentlig ganske betegnende for ESG-diskusjonene jeg har møtt. Dersom vi i stedet sier at man skal levere noe som gir merverdi uavhengig om innpakningen (aktiv eller passiv), merverdi som tar hensyn til hvilke ønsker investorer har, gjennom en rådgiver som har muligheten til å se på helheten. Da er vi snart i mål. Ingen har sagt at dette er enkelt. Derfor blir det også en debatt, og den debatten må man være villig til å ta.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)