Hva endrer seg?

Sustainalytics endret sin metode for å vurdere selskapene på ESG-parametere (environmental, social and governence) i fjor fra en såkalt best-in-class, hvor de beste oljeselskapene kunne score likt som de beste telekomselskapene, til en absoluttvurdering hvor det beste oljeselskapet vil ha en absolutt sett mye større miljøpåvirkning enn eksempelvis et IT-konsulentselskap. Konsekvensene av eksempelvis oljeutslipp er dramatiske for flora og fauna i området rundt, og den normale utnyttelsen av olje medfører naturlig nok store CO2-utslipp og annen forurensing. Denne endringen bidrar positivt til at selskaper nå kan sammenlignes direkte på tvers av sektorer, noe som ikke var like enkelt å gjøre tidligere.

I tillegg er skalaen nå slik at 0 er best og 100 er dårligst. Hittil har det vært slik at man ser etter de beste, mens nå vendes fokuset mot å se etter risikoen som ligger innenfor ESG-området. Sustainalytics har også innarbeidet kontroverser inn i den nye metodikken. Dette gjør nå at Morningstar har en enklere hverdag, vi trenger ikke å gjøre statistiske normaliseringer på vår side, og forvalterne som vil ettergå oss får også en enklere hverdag siden de kan uavhengig vurdere hvilke selskaper som bidrar mest til risikoen. Morningstar kapitalvekter Sustainalytics’ ESG Risk Score fra enkeltselskapsnivå opp til porteføljenivå, slik det er normalt å gjøre for all porteføljeinformasjon.

I tillegg er det vesentlig enklere å vurdere påvirkningen for oss som brukere. Sustainalytics har allerede definert dette for oss.

Med en gang du ser 30 eller høyere, så betyr det at ESG-risikoen er høy i selskapene som inngår i porteføljen i fondet. Fra og med nå vil vi også begrense antall globuser vi deler ut basert på nettopp dette faktum. Mellom 30 og 35 kan man bare få maksmimalt 3, mellom 35 og 40 maksimalt 2 og 40 eller høyere kan maksimalt få 1. Det betyr at vi vil ha normalfordeling i kategorier hvor ingen fond når disse terskelverdiene, mens i andre kategorier kan det være en negativ skjevhet. Disse endringene vil gjøre det enklere for investorer å sammenligne fond på tvers av kategorier, og det vil bli tydeligere hvilke fond som har lav ESG-risiko.

Hvorfor norske aksjer påvirkes hardt

Norske aksjer er eksponert tungt mot energi, shipping, oppdrett. Så selv om Equinor er blant de beste på ESG innenfor sine konkurrenter, med vurderinger som «Outperformer» på ESG-vurderinger, og «Leader» på governance, har selskapet en ESG Risk Rating på 27, noe som nærmer seg «High» i tabellen ovenfor.

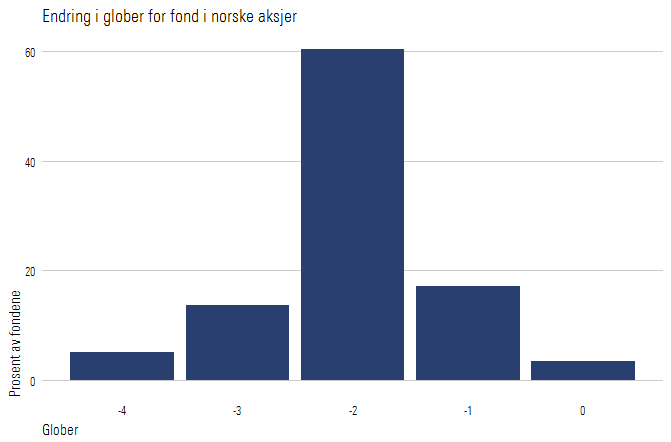

Dernest er fondene i kategorien Norge i konkurranse med mange andre fond, slik som eksempelvis svenske aksjer og en lang rekke enkeltlandsfond i Europa. Det innholdene i kategorien som gjør at norske aksjer nå får så svake resultater. Fondene i disse globale kategoriene har andre sammensetninger og derfor går det glober fra Norges-fondene til de andre fondene når vi får ny metodikk, fordi dette tross alt er en relativ vurdering.

Den nye metodikken vil nå gjøre det enklere å se på den absolutte ESG-risikoen. Tidligere var det vanskeligere å få grep om hva scoringen betød, og dette er nå gjort enklere å si noe om dette ved å ta utgangspunkt i tabellen ovenfor. I tillegg vil det vises grafikk som tydeliggjør dette på en bedre måte enn tidligere.

Sammenlagt betyr det at fond som utelukkende investerer i norske aksjer får betydelig forverret Morningstar Sustainabilty Rating fremover. Bakgrunnen for dette er som nevnt at flere av aksjene nortert på Oslo Børs er eksponert mot råvarer som medfører høy absolutt ESG risiko.

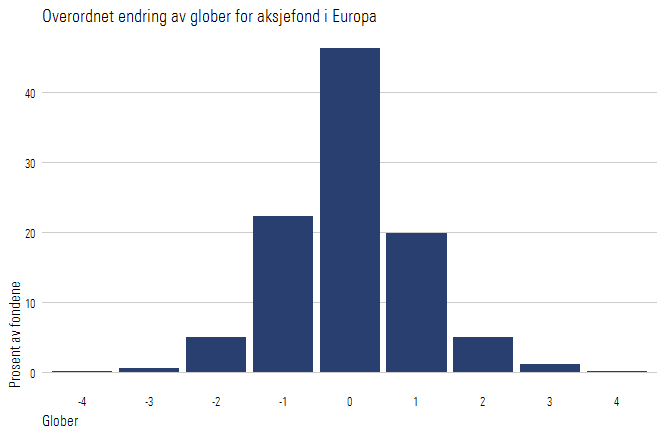

Det er en muligens en fattig trøst at dette er en av de verst rammede kategoriene for denne endringen, sammen med andre råvaretunge fond. Overordnet ser det slik ut i Europa for aksjefond:

Det er fortsatt slik at det er en sterk positiv bias blant de fondene som definerer seg selv som bærekraftige.

Hvis vi ser på de absolutte forholdene, så kan vi ta utgangspunkt i et OBX-fond. (Dette er nye grafikk som nå vises på fondene her på morningstar.no).

Ovenfor ser vi at fondet havner midt på risikoskalaen som vises på websidene. Medianen for alle aksjefond i den europeiske databasen som for tiden er på 24,06, så vi har høyere ESG-risiko enn det jevne aksjefondet i Europa. Problemet for norske aksjer er at vi ikke konkurrerer med gjennomsnittet i databasen. Vi konkurrerer med de beste fordi Europa er langt fremme i verden med høyt fokus på bærekraft. For å komme inn på neste steg til to globuser må fondet ovenfor ha historisk score på under 25,06, mens for å få 5 globuser må man ned i 20, mens de aller beste i kategorien har score ned i 13. Det er svært lavt, bare 6,4 % av aksjefondene har så lav score i Europa og det er høyeste terskel i breddekategoriene, mens sektorkategorier (konsumentvarer, teknologi, telekom og eiendom) har høyere terskel for å motta fem av fem mulige.

Konklusjon

Vi har fått en endring som i større grad reflekterer materielle ESG-risikofaktorer. Materielle i den forstand at høy ESG-risiko betyr høy risiko for at det kan komme signifikant finansiell påvirkning. Dette er en naturlig evolusjon i forbindelse med utviklingen av ESG-analyse og gjør det enklere å vurdere et fond sin ESG-risiko på tvers av kategorier av fond og man kan vurdere fond enklere på enkeltstående basis. Den nye metoden påvirker fond innen norske aksjer mer negativt enn de fleste andre kategorier av fond, spesielt på Morningstar Sustainability Rating. Siden denne ratingen er relativ, vil det alltid være slik at noen fond vil tjene på endringen, mens andre fond vil tape. Det er en kombinasjon av faktorer som bidrar til dette, det ene er at vi har høyere andel i råvarerelaterter bransjer på Oslo Børs som har en absolutt sett høyere ESG-risiko, det andre er at vi sammenlignes med fond som gjør det godt ute i Europa. Så selv om selskaper i kategorien Norge fortsatt gjør det godt sammenlignet med tilsvarende aksjer basert på ESG-risikovurderingen, så gjør sektorsammensetningen på Oslo Børs at risikoen nå er høyere basert på absolutte vurderinger.