Bilprodusentenes planer for elektrifisering av drivlinjene er allerede på vei til masseadopsjon gjennom hybride elektriske kjøretøy og batteridrevne bilder. Med en allerede kartlagt rute til elektrifisering vil det komme store mengder hybride og batteridrevne bilder fra 2022 og utover. Den relativt korte og raske ruten til elektrifisering har blitt lagt ut av myndighetenes reguleringskrav rundt forurensing verden over og det er den Europeiske Unionen som leder an med sterke begrensninger i karbondioksidutslippene.

På grunn av kapitalintensiteten og høy konkurranse ser vi ingen mulighet for at bilprodusentene klarer å trekke ut en ekstra økonomisk dividende utelukkede grunnet elektrifisering av drivlinjen. Vi mener at det er deleindustrien som klarer å hente ut grunnrente fra elektrisk drivlinje. Leverandørene har lenge vært den viktigste kilden til industriens innovasjon. Deleleverandørene har en «moat» som stammer fra immaterielle eiendeler (intellektuell kapital) og byttekostnader, og dette gjør at de klarer å kapitaliser på bakgrunn av elektrifiseringen.

Vi mener at drivlinjedeleleverandører, slik som vår favoritt BorgWarner BWA og Delphi Technologies DLPH, har blitt avskrevet i for stor grad grunnet deres eksponering mot tradisjonelle dieseldrevne drivlinjer. Etter vårt syn er de nåværende markedsverdiene på linje med det som forventes av en kontinuerlig erosjon av marginene. Vi mener BorgWarner og Delphi Technologies vil dra nytte av veksten i elektrifiseringen av drivlinjen, noe som vil utligne effekten av forbrenningsmotorer, i tillegg til immaterielle eiendeler og byttekostnader vil sannsynligvis resultere i økonomisk profitt.

Oversikt over bilprodusentenes elektriske kjøretøysplaner

De åtte bilprodusentene vi har gått nærmere i sømmene på er BMW, Daimler, Fiat Chrysler, PSA Peugeot Citroen, Renault-Nissan-Mitsubishi alliansen og Volkswagen. Disse produsentene kommer med en rekke elektriske kjøretøy som når markedet frem til 2022. Vi teller med både rene elektriske kjøretøy og hybride elektriske der den elektriske motoren er primærdrivkraften. Vi ekskluderer milde hybride hvor den elektriske motoren bare assisterer den primære forbrenningsmotoren. Reguleringer innenfor ren luft og forurensning strammes så mye at bilprodusentene ikke kommer til å klare å leve opp til lovgivningen uten å elektrifisere drivlinjen. Antallet bilmodeller (varianter av samme modell telt en gang) tilgjengelig hopper 24 % per år i snitt fra 74 i slutten av 2019 til 141 i 2022.

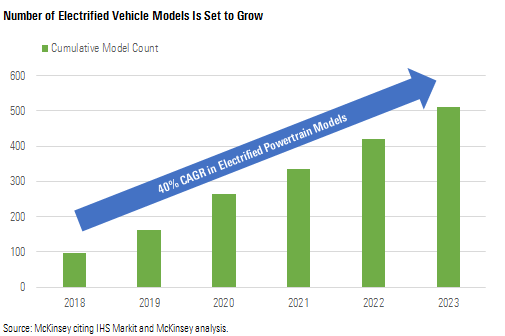

Ved å bruke data fra en nylig McKinsey-rapport vil det totale antallet plug-in hybrider og batteridrevne bilmodeller som lanseres fra de åtte nevnte produsentene vokse 40 % per år fra 2018 til 2023, fra 96 til 511. McKinsey teller modellene forskjellig fra det vi gjør. Uavhengig av tellemåte vil det komme en substansiell økning i antallet modeller ut i markedet de neste 3 årene.

Leverandørene som drar nytte av elektrifiseringen av kjøretøyene

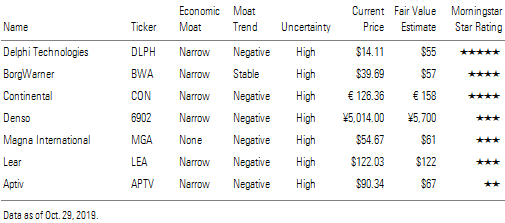

Basert på verdsettelse og forretningskonsentrasjon mener vi at BorgWarner og Delphi Technologies representerer de beste alternativene for investorer som ønsker å spille på billeverandøraksjer med fremdriftsteknologi som bidrar til at kjøretøysprodusenter kan nå forurensningskravene som kommer fremover. Andre drivlinjeleverandører som vi dekker som kan dra nytte av fremdriftseffektivisering inkluderer Aptiv (APTV), Continental (CON), Denso (6902), Lear (LEA) og Magna (MGA). Derimot ligger mange av disse forretningenes hovedvirksomhet utenfor drivlinjene. Narrow-moat BorgWarner handles til en estimert 30 % rabatt til vår estimerte underliggende verdi på USD 57, mens narrow-moat Delphi Technologies handles til en attraktiv 74 % rabatt til vårt estimat på underliggende verdi på 55 dollar per aksje.

Contiental, Denso og Magna har spesifikke drivlinjegrupper som lager eller utvikler produkter som skal effektiviteten til drivlinjen. Aptiv og Lear drar nytte av elektrifiseringen av drivlinjen via deres elektriske arkitekturoperasjoner (kabelseler, koblinger og andre elektriske komponenter). Vi forventer at de systemleverandøravdelingene til de elektriske komponenter hos Lear og Aptiv til å dra nytte av elektrifiseringen fordi el-biler trenger robust elektrisk arkitektur. Samtidig må man huske på at fremtiden vil avhenge sterkt av forretningskonsentrasjonen innen signal- og kraftdistribusjonsprodusentenes økte penetrasjon innen kabinelektronikk, karosseri- og chassiskontroll, lys, avanserte førerstøttesystemer og teknologi for autonome kjøringsteknikker.

Aptiv og Lear vil dra nytte av elektrifisering av drivlinjen, men forretningsområdene er mer konsentrert andre steder utenfor drivlinjen. For eksempel rapporterte Aptiv i 2018 at det hadde ordrer for 2 milliarder dollar i nye forretninger innenfor elektrifiseringen og at dette segmentet vil antagelig bestå av 1 milliard dollar per år innen 2022, noe som tilsvarer omtrent 40 % årlig vekst i dette segmentet frem til 2022. Som et resultat av dette estimerer vi at Aptivs inntekter fra høyvoltprodukter i 2018 var omtrent 260 millioner amerikanske dollar versus totalen på signal og strømløsninger som hadde inntekter på 2,1 milliarder. Sammenlignet med Aptivs 2018 ordrebok på nye aktive sikkerhetsløsninger på 4 milliarder dollar og totale bruttoordrer på 22 milliarder dollar.

Første gangen publisert 30.10.2019. Vurderinger av estimert selskapsverdi er usikker og kan endres som følge av ny informasjon.