Finansielt uavhengige

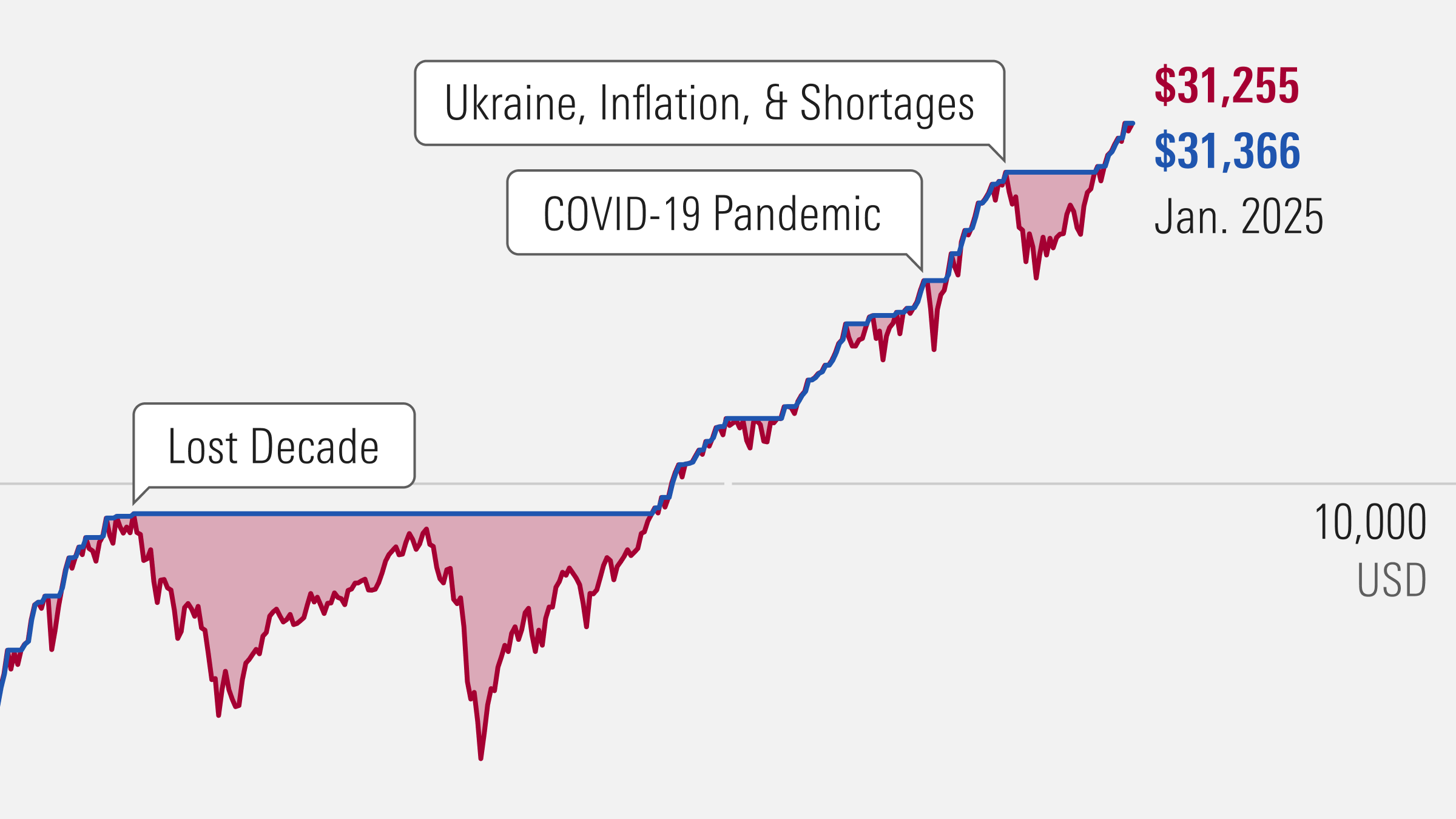

Det er en bevegelse på Twitter og i blogg-sfæren som søker finansiell uavhengighet. Det betyr i realiteten at man har så mye penger investert at man kan slutte i jobben uten at det vil være en finansielt utfordrende.

Gjengangeren blant supersparerne er gjerne en relativt nøktern livsstil og høy sparerate i form av at en vesentlig andel av nettolønnen går til sparing. Kjennetegnet ved en del av dem er at de ofte har høy inntekt, eller er i en fase hvor man har mulighet til å akkumulere raskt.

All ære til de som har motivasjonen og muligheten til å gjennomføre slike prosjekter. Personer som har mer moderate ambisjoner, bør derimot finne seg andre forbilder. Det kan fort bli demotiverende å se at andre har høyere inntekt og dermed evne til å sette seg høye sparemål, og se dem akkumulere en formue.

Finn heller en rollemodell

Våre pengevaner blir ofte arvet fra våre nærstående. Enten vi vil eller ikke overføres våre vaner til barna og vi har fått vaner nedarvet fra våre foreldre. Dersom foreldrene hadde et problematisk forhold til penger (eksempelvis hvis man hadde konstant frykt for å ikke kunne betale regningene), vil det dessverre kunne overføres til barna. Dersom foreldrene hadde en strukturert økonomi, vil dette sannsynligvis kunne gjøre det lettere for barna å plukke opp de gode vanene. Begge deler handler om sannsynlighetsovervekt, for vi kan jo også utvikle oss uavhengig av våre foreldre.

Det å komme ut av slike mentale utfordringer rundt penger er ikke enkelt. Det hjelper i alle fall ikke å se opp til mennesker og grupper som har helt andre forutsetninger enn oss. Hvis man bor på Holmenkollen i Oslo, så vil man naturlig sammenligne seg med de som bor rundt seg selv. Derfor er det sannsynlig at en velbemidlet familie i Holmenkollen ikke ser på seg selv som velbemidlet, fordi deres referansegruppe er andre Holmenkollen-beboere.

Hvis man lever i et velstående strøk, og er bemidlet, så kan det være at man blir mentalt dratt inn i et forbruksmønster som er usunt fordi alle andre rundt deg gjør det samme.

En rollemodell eller mentor kan hjelpe oss med å fokusere på de viktige tingene. For eksempel kan det være personer som har lavere lønninger enn oss, men som fortsatt lever innenfor hva inntektene kan tåle. Det betyr eksempelvis at man gjør de grunnleggende tingene riktig, som å betale regningene først, og deretter vurderer hva man kan spare og forbruke utover de faste kostnadene. Det betyr at man forsøker å holde gjelden på et ansvarlig nivå og helst at man har en likviditetsreserve dersom noe uventet skjer. Det er viktig å holde oversikt over økonomien, uavhengig av om man har høy inntekt eller ikke. Kommer man skjevt ut, vil pengeproblemer kunne skape stress og utrygghet i hverdagen.

Hallgeir Kvadsheim og Luksusfellen

Med fare for å virke nedlatende, det er virkelig ikke intensjonen, men matematikken og logikken som er nødvendig for å få oversikt over privatøkonomien er ikke spesielt vanskelig. Det holder med et regneark eller kalkulator med pluss og minus. Riktignok må man sette seg ned og bruke tid og krefter. Kvadsheim og diverse andre programledere bruker det samme opplegget i dag som da de startet opp i Luksusfellen. Del opp utgiftene i 5-6 bolker, legg opp 500-lappene på ei tavle i forhold til der man har hatt forbruk. Kutt ut unødvendig forbruk, kutt til beinet om man må, selg unna formuesgoder man strengt tatt ikke trenger eller har råd til. Betal dyr gjeld først, men vurder gjerne å kvitte seg med småkrav først om ikke annet for å få opp mestringsfølelsen.

Forbrukslån og kredittkortgjeld som ikke betales ned i sin helhet ved første regning er som gift i privatøkonomien. Renten er skyhøy og det skal ikke mye lån til før renteutgiftene blir for store og man får problemer med å betale tilbake det man skylder.

Hvis man starter med å ha oversikt og leve innenfor sine privatøkonomiske begrensninger (og muligheter), så er dette vesentlig enklere enn å reparere en privatøkonomi på randen av ruin. Utfordringen er at budsjetter, kontroll og oversikt er dørgende kjedelig for de fleste. Det er kjedelig å si nei til noe man har lyst på, men den umiddelbare tilfredsstillelsen ved å få det man ønsker seg blir fort erstattet med bakrusen når de økonomiske realitetene trenger seg på hver måned fremover.

Mentorer og forbilder viktige også for oss midt imellom

Selv om man har rimelig kontroll, og ikke er ekstremsparer, så kan en rollemodell hjelpe oss med å fokusere på de viktige tingene. Det er få som bor i Holmenkollen, og det er heldigvis få som får besøk av Kvadsheim i Luksusfellen, men dette er et viktig tema for all oss midt imellom. I den livsfasen jeg personlig er i nå, har jeg ingen mulighet til å spare halvparten av nettoinntektene, dermed er ikke dette noe troverdig mål for meg. For oss blir det viktigere å balansere inntektene og kostnadene hver måned, betale ned ekstra på gjelden mens renten fortsatt er lav og sette til side langsiktige penger i fond. Jeg ønsker å være gjeldfri en god stund før vi går av med pensjon (som fremdeles er omtrent 30 år frem i tid). Vi bruker kredittkort aktivt, men betaler alltid alt på første regningen. Det gir blant annet høyere rabatt på mat og drivstoff. Forbrukslån har vi aldri hatt. Når jeg tenker etter har jeg alltid vært rimelig nøktern i livsstilen, jeg sparte opp pengene først og kjøpte etterpå, med unntak av større investeringer slik som utdanning, bolig og bil (sistnevnte er en kostnad, ikke investering). Sannsynligvis har jeg mine foreldre å takke her.

Valget mellom forbruk i dag og forbruk i fremtiden er personlig. Overordnet har den jevne leser her på Morningstar et annet forhold til sparing og personlig økonomi enn de som havner på Luksusfellen. Men vi kan også havne i privatøkonomiske dilemma hver måned. Umiddelbare ønsker målt mot langsiktige mål. Vi blir fristet på hvert eneste gatehjørne, vi blir lokket i hver eneste e-post-reklame. «Kjøp nå, betal om 4 måneder.»

Hvis vi setter sparingen på autopilot, slik at man i alle fall opparbeider seg en sikkerhetsmargin, så behøver det heller ikke å oppleves som et offer. Alle monner drar. Det kan være vesentlig billigere enn gå til en forbrukslånsbank når overraskelsen banker på døren. Men mest av alt, finn en mentor som sørger for at man oppnår en balanse. Balanse mellom forbruk i dag og forbruk i fremtiden, balanse mellom inntektene våre og utgiftene. Hvis man ikke kjenner til en god rollemodell, så bruk Hallgeir Kvadsheim. Han virker som en fornuftig fyr, men fokuser på hans budskap og konverter det til din faktiske realitet og dine ønsker.