Markedets rotasjoner skjer kontinuerlig, men det kan synes som en innebygget «gyro» (gyro holder et objekt stabilt, og det kreves kraft for å endre retning) gjør at de fleste aktiva innenfor samme klasse svinger stort sett i samme retning. Om ikke annet må det være en stor kraft som påvirker dette segmentet.

Før vi starter vil jeg bare advare om at i denne artikkelen kommer det flere tall enn vanlig og tanken er at man skal se gjennom tallene selv (klikk på bildene for bedre lesbarhet). Tallene er i norske kroner, slik at det vil være perioder hvor endringer i valutakurs spiller en større rolle. Dette er gjennomsnittsverdier for de fondene Morningstar følger i databasen. For visse kategorier vil det være kortere historikk, og det er slik at avkastning før Morningstar startet opp i Europe (ca 2000) vil ikke ha med fond som falt bort før vi opprettet databasen. Periodene er valg med en stor grad av skjønn, det er lov å være uenig i både beskrivelse og tidsperiodene, men det er dette som ble valgt. Perioder som er lengre enn ett år annualiseres.

Sektorfond

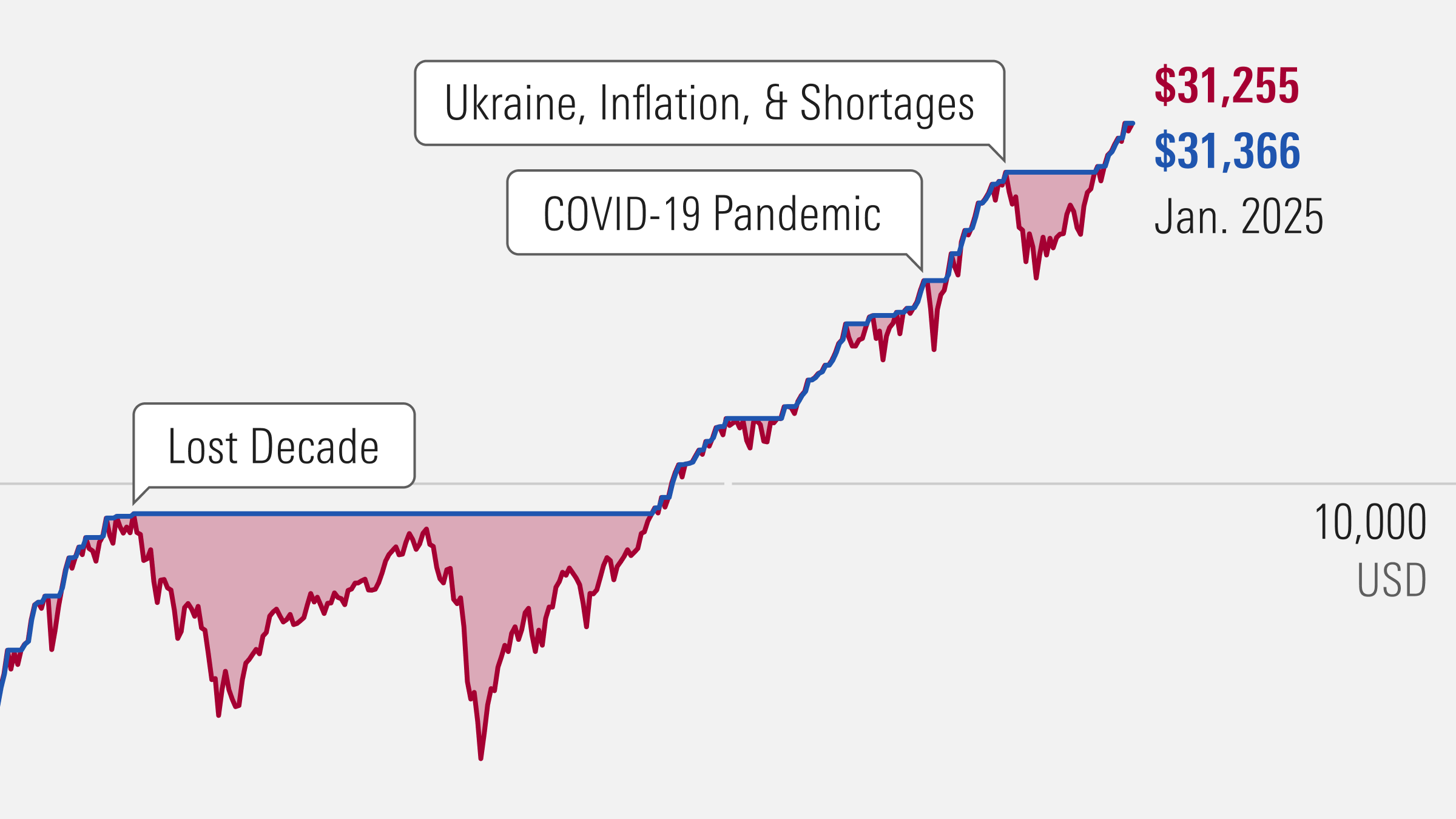

Sektorfond er interessante, fordi de tilbyr en ren eksponering mot en sektor. Fondene kan ha ulik regional fordeling, men som gjennomsnittstall bør det fortsatt være interessant sett fra europeisk ståsted. Som du ser nedenfor har jeg forsøkt å klassifisere eller strukturere dataene i perioder siden 1998. Enten er det signifikante oppgangsperioder, eller fall. Hensikten er å se hvordan de ulike kategorienes gjennomsnitt gjør det i ulike markedssituasjoner. Lyserød er markert for den dårligste kategorien i perioden, mens lyseblått er den beste.

Verdifulle metaller, en gullgruve?

Det er verdt å merke seg, fra tabellen ovenfor, at sektorfond som oftest investerer indirekte når det gjelder metaller, så for verdifulle metaller investerer fondet i selskaper som eksempelvis foredler eller graver ut edle metaller. Det blir også fremhevet at edle metaller kan være diversifiserende, og tabellen ovenfor bekrefter dette, men man må også ofre noe; avkastningen siste 20 årene har vært nest dårligst av sektorene. Disse fondene har også hatt flest negative perioder av alle sektorkategoriene, hele 6 av de 10 periodene ovenfor er i rødt.

Retningen på de fleste andre sektorer er i større grad lik hverandre, det er ulike perioder hvor for eksempel finans sliter i forhold til energi. I noen perioder, slik som i finanskrisen, faller alt over hele fjøla, men ikke like mye.

Spesialiserte kategorier - Vekstmarkedsfond

Nå ser vi på et utvalg av spesialiserte kategorier, som ulike former for vekstmarkedsfond i de samme periodene som ovenfor.

Igjen ser vi at de gode rådene er dyre, russiske aksjer hoppet høyt i etterkant av krisen på slutten av 90-tallet, falt noe lavere enn resten av EM. Dessverre ble disse aksjene hardt rammet både under finanskrisen, men også under siste delen av kvantitative lettelser, og deretter oljenedturen. Sammen med energi og råvarer, har russiske aksjer steget raskt siden starten av 2016. EM Europa har stor vekting mot Russland, så det vil være en sammenheng mellom avkastningen her og Russland. Asia-Pac inneholder både EM og DM, for klarhetens skyld, og dermed har ikke denne regionen de største opp og nedturene i denne gruppen.

Globale aksjekategorier og Europa

Regionale fond som kan og bør utgjøre basis for porteføljen, spesielt globale aksjefond er godt egnet dersom de er godt diversifiserte.

Jeremy Grantham i GMO har blitt mer forsiktig med verdi-faktoren, altså der hvor ‘billige og modne selskaper’ tenderer til å gjøre det bedre enn vekstselskaper. Vekstselskaper har gjerne høy vekst, med dertil prissetting. Grantham har slått seg opp som verdiinvestor, så hans ord kan være verdt å lese. For detaljer, vennligst les her og her (lenker til Morningstar.com).

Som vi ser av tabellen ovenfor så har ikke verdi-investering vært en god plassering i det siste. Verdi gav bedre avkastning i perioden etter dotcom-krasjet, men falt like hardt som alt annet under finanskrisen. Verdiinvestorer fikk noe støtdemping under «Double dip?» enn andre fond. Sammenlagt de siste 20 årene, har investorer globale fond med veksttilt oppnådd høyere avkastning enn i fond med verdiorientering. Det samme er tilfelle de siste 15 og 10 årene også.

Det er ikke lett å si hva som har endret seg, og om denne endringen er permanent. Det som er sikkert er at man må forvente at stiltilter som småselskaper, verdi/vekst, momentum, kvalitet vil kunne ha lange perioder med mindreavkastning. Grantham argumenterer med at selskapssammensetningen har endret seg, i en verden der Google (Alphabet), Facebook, Amazon og Apple dominerer med nær monopolmakt, mens visse tradisjonelle selskaper i større grad har utfordringer med å tilpasse seg det digitale paradigmeskiftet.

Rentefond

Rentefond virker som en stabilisator og for å dra full nytte av diversifisering, er slike fond og investeringer en viktig del av porteføljen. Utfordringen i dag er at rentenivået fortsatt er svært lavt, men dersom man har en relativt kort horisont, bør rentefond eller bankinnskudd være med i porteføljen.

Her er det forventet at High Yield vil svinge fra den ene ekstreme til den andre. Avkastningen drives som kjent primært av noen faktorer som løpende avkastning (kupongrente), verdiendringer på obligasjonene, samt durasjons- og kredittpremie. For Global Bond og High Yield vil fondsutvalget bli tynt tilbake i tid.

Avkastningen har generelt falt over tid i takt med fallende renter globalt. Forventet avkastning i rentefond i dag må sies å være relativt lavt. Tallene ovenfor er også før skatt.

Diversifisering på tvers av aktivaklasser eneste fullgode risikoreduserende alternativ

Men en ting er rimelig sikkert, skal man redusere risikoen i porteføljen, er man avhengig av å blande inn trygge investeringer slik som rentefond, bankkonto og lignende. Avkastningsutsiktene kan være så svake de bare vil i renteprodukter, men foruten renter i porteføljen vil man være belastet med store svingninger i perioder. Vedrørende valg av stil, sektorer, land og regional/globale aksjefond er tommelfingeren at desto bredere mandater desto lavere risiko (svingninger) kan du forvente i porteføljen. Du må selv finne ditt nivå på hva du kan tåle her, eller i samarbeid med din rådgiver. Tvinges man til å selge på feil tidspunkt, eksempelvis ved at flere risikofaktorer sammenfaller på samme tid (mister jobb f.eks.) vil dette få store følger for porteføljen. Selv om man ikke tvinges til å selge, så kan man få emosjonelle utfordringer når det stormer som verst, og det kan være like skadelig for avkastningen som om man må selge på feil tidspunkt. Les mer om timingfeil investorer flest gjør.