Strukturelle forhold

Fondsmarkedene i Europa er under konstant endring, og noe av årsaken er at markedene i Europa fortsatt er fraksjonerte og vi sliter med å få storskalaeffekter. Det bidrar til å holde kostnadene oppe og til at vi får stort omløp av fond. Et godt eksempel på dette er at jeg tok ut 10 564 klasser for å få data fri for overlevelsesbias fra tre Morningstar Kategorier (globale store selskaper, verdi, vekst og blanding), bare 1799 av disse klassene hadde 10-årsavkastning ved slutten av 2016. 4081 klasser har blitt avviklet siden 2000. Fondsklassene som ble lagt ned overlevde i gjennomsnitt rett under 7 år, mens gjennomsnittet av de som fortsatt lever er i dag er 7,2 år (det er store forskjeller i tallene, fordi medianen er hhv. 5,3 og 4,5 år).

Markedsforhold

Man må også huske på at vi er i Europa, og mange av våre forvaltere liker å ha en vekt i egne markeder. Les for eksempel denne artikkelen.

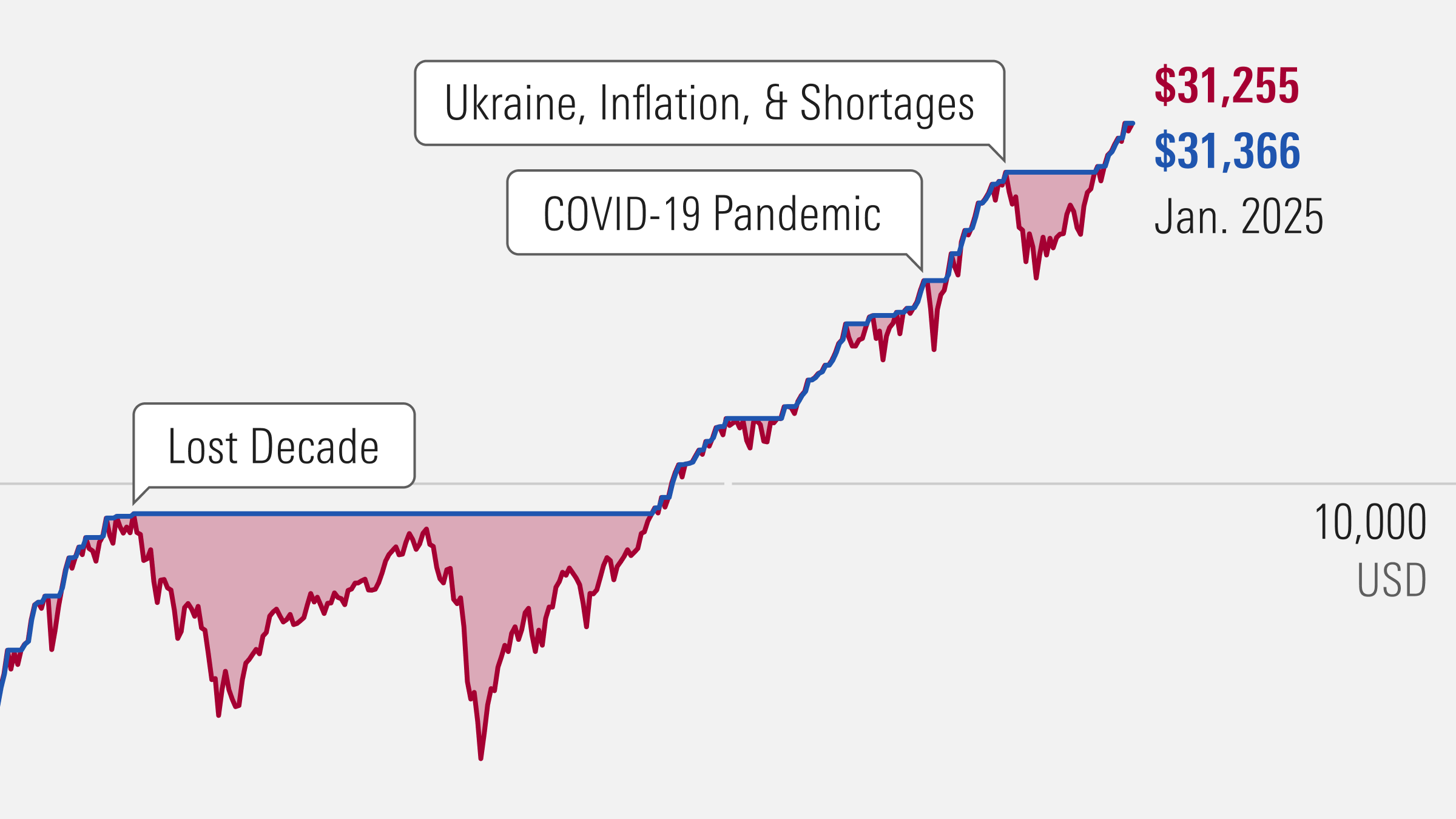

Med det i mente, så er det ikke så rart om avkastningen vil være litt laber når man ser tabellen ovenfor, som viser 10årsavkastningen til slutten av perioden for ulike områder. Vekstmarkeder har buttet imot, Europa likeså. Derimot, favoritten blant undervektene i artikkelen ovenfor er Nord-Amerika. Etter en lang periode med relativt svak avkastning, har det igjen vært amerikansk avkastningsdominans.

Bra, middels, svakt

Når man ser på resultatene nedenfor fra forvalterne, så ser det ut til at resultatene går i feil retning. I 2009 var 10-årsresultatene i aktive fond bedre enn indeksfondene (som er et investerbart alternativ med de kostnader det vil være i slike fond). Men deres resultater har gradvis blitt dårligere sett ovenfra-og-ned, i takt med større utfordringer i både vekstmarkedene og Europa, relativt til amerikanske aksjer.

Noe som tabellen ikke forteller er fondenes absolutte resultater, for eksempel det kan tenkes at de indeksfondene med 10årsavkastning i 2009 var dyre og dårlige. En enkel test er å sjekke en av de mest brukte indeksenes avkastning, MSCI World NR hadde en avkastning på -3,48 % frem til 2009, og 6,97 % frem til 2016. Blant fondene i utvalget var omtrent 80 % av kapitalen og 60 % av antallet fond investert i henhold til, eller et derivat av, denne indeksen. Riktignok var det en større andel fond som hadde denne indeksen blant fondene med tiårsavkastning i 2009, slik at flere indeksfond som har kommet til har potensielt noe annet investeringssammensetning, dog er alle globale i sin natur. Det kan være med på å forklare at de passive fondene har hatt relativt sett dårligere resultater i 2016-tallene enn i 2009 resultatene målt i forhold til MSCI World (eksempelvis flere indeksfond som inkluderer vekstmarkedene) da det er likevektet avkastning.

Dårlige aktive resultater – ikke bare kostnader

Morningstar skriver mye og ofte om kostnader i mange markeder, og det er ikke uten grunn. Det er en av de faktorene som investorer har størst mulighet til å påvirke ved å velge noe som er billigere. Og slik som markedene har vært nå, ville man mest sannsynlig kommet bedre ut dersom man for 10 år siden valgte et indeksfond.

Spørsmålet er om vi som investerer i dag for fremtiden kommer best ut hvis man investerer i indeksfond eller aktive fond?

Det er selvfølgelig vanskelig å svare på, men dersom man unngår å investere i de minste (og samtidig de dyreste) aktive fondene, de som har lavest aktiv andel, og som har bevist at de i det minste ikke er blant de verste forvalterne. Da har man i alle fall en mulighet til å finne forvaltere som gir merverdi, men det er fortsatt ingen garanti at de vil gi meravkastning i forhold til indeksfond. Gjennomsnittlig vil nok fortsatt aktive forvaltere ha utfordringer, men endrede markedsforhold kan gjøre at man kommer tilbake til resultatene frem til 2009. Spesielt dersom USAs aksjemarked sakker av og vekstmarkedene og Europa begynner å ta igjen det tapte. Det er mange ‘hvis’, det enkleste er å velge et indeksfond. Men det er en del tegn som tyder på at indeksfondene fremstår veldig gode i dag, og det trenger ikke nødvendigvis være tilfellet om 10 år. Men å gå helt feil med indeksfond er vanskelig, gitt at fondet er billig, følger en bred indeks og har et minstenivå av forvaltningsteknisk dyktighet.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/A6OOX7PBSVEJ5BXDFSPKGLO72M.png)