På Fondsdagen til Verdipapirfondenes Forening diskuterte DNB, Skagen Fondene og VPS aksjesparkonto. Nedenfor er et sammendrag og mine refleksjoner rundt denne kontoen.

Hva er aksjesparkonto?

Myndighetene har foreslått en egen konto for børsnoterte aksjer, børsnoterte egenkapitalbevis og andeler i aksjefond. Ovenfor direktesparing i aksjer og fond skal den ha følgende fordeler;

- Opparbeiding av skjermingsfradrag som normalt

- Gevinster skattes først ved uttrekk av konto

- Skatt av utbytte betales løpende

- Man kan ha kontanter på konto, men får ingen renteinntekt

- En person kan ha flere ASK-konto, men ikke hos samme institusjon

- Man kan føre over en ASK-konto fra en institusjon til en annen, men detaljene ikke klare (delvis versus fullstendig overføring)

Årsaken til at man forventer en flyvende start er at det er foreslått en overgangsordning i 2017, hvor man kan ta med seg sine aksjeinvesteringer inn i kontoen og få skattemessig kontinuitet. For å få dette, må man føre over pengene i overgangsvinduet. Siden det blir et begrenset overgangsvindu har finansbransjen det travelt med å få kontoene på plass innen reglene trer i kraft, fordi man kan få et storinnrykk av investorer som vil inn i ordningen.

Konkurransesituasjonen og kostnader

Det later til at de fleste leverandører av fondssparing og aksjesparing ønsker å tilby denne kontoen. Muligens er det strengt nødvendig å tilby ordningen, siden alternativet kan være at investorer flytter midlene ikke bare ut av fondet men også ut av huset. Spørsmålet har nok også blitt diskutert langt inn i strategirommene, om man skal åpne for eksterne fond, eller om man skal konsentrere seg om sine egne merkevarer. Her er det nok mange som vi ikke får høre så mye om før etter lansering, men DNB har blant annet gjort seg bemerket ved at de har sagt de ønsker å åpne opp for eksterne fond.

«… målet er å tilby en løsning som gjør at kundene kan samle alle aksje- og fondsinvesteringer i DNB uavhengig av hvor de befinner seg i dag», sa DNBs Bengt Olav Lund til Dine Penger. (bak betalingsmur).

Når den største banken og forvalteren åpner opp, skaper det fort presedens. Muligens er det bedre å holde kapitalen innenfor, i dette tilfellet, DNBs konti og potensielt miste kapitalen i egne fond, enn å miste kapitalen både i fondene og på konto.

Vil de slipte knivene også komme kundene til gode?

Det later til at de fleste aktørene ønsker å være klare fra startskuddet går. Et av de tema som gjenstår å se er hva det kommer til å koste å ha en Aksjesparekonto. Dersom kostnadene er for høye vil vinningen gå opp i spinningen for de fleste. Skagen Fondene og DNB ønsket ikke å si så mye om dette, men henviste bare til at de forventet sterk konkurranse og at dette ville holde kostnadene nede. Som investor er dette det første du bør se etter før du konverterer kontoen til ASK.

En annen fordel

En annen fordel som ble nevnt, og som faktisk er verdifull, er at man kan ta ut innskuddet uten å beskatte dette. Vanligvis så benyttes det en FIFO (først inn – først ut) tankegang, ved at man selger den andelen man kjøpte først. Ergo må man også beskatte gevinsten av denne med en gang. Når man i stedet kan ta ut innskuddet og la gevinsten forrente seg innenfor konto, kan man bruke strategien «la arvingene ta seg av skatten», som DNBs sjef for kapitalforvaltningen, Torkild Varran, introduserte fondsdagen med.

Bytt gjerne – men gjør det med måtehold

I starten vil det være et stort latent byttebehov. Mange har investert direkte i fond over lang tid eller for lang tid siden. Det kan gjøre at det finnes mer aktuelle fond i dag enn det man investerte i. Dessverre har latente skattekrav gjort det vanskelig å bytte fond uten at det muligens blir ulønnsomt, og det blir en skattemessig innlåsningseffekt. De som ønsker å bytte, men ikke kan eller vil på grunn av skatt, vil nok være blant de første som hopper på en slik konto.

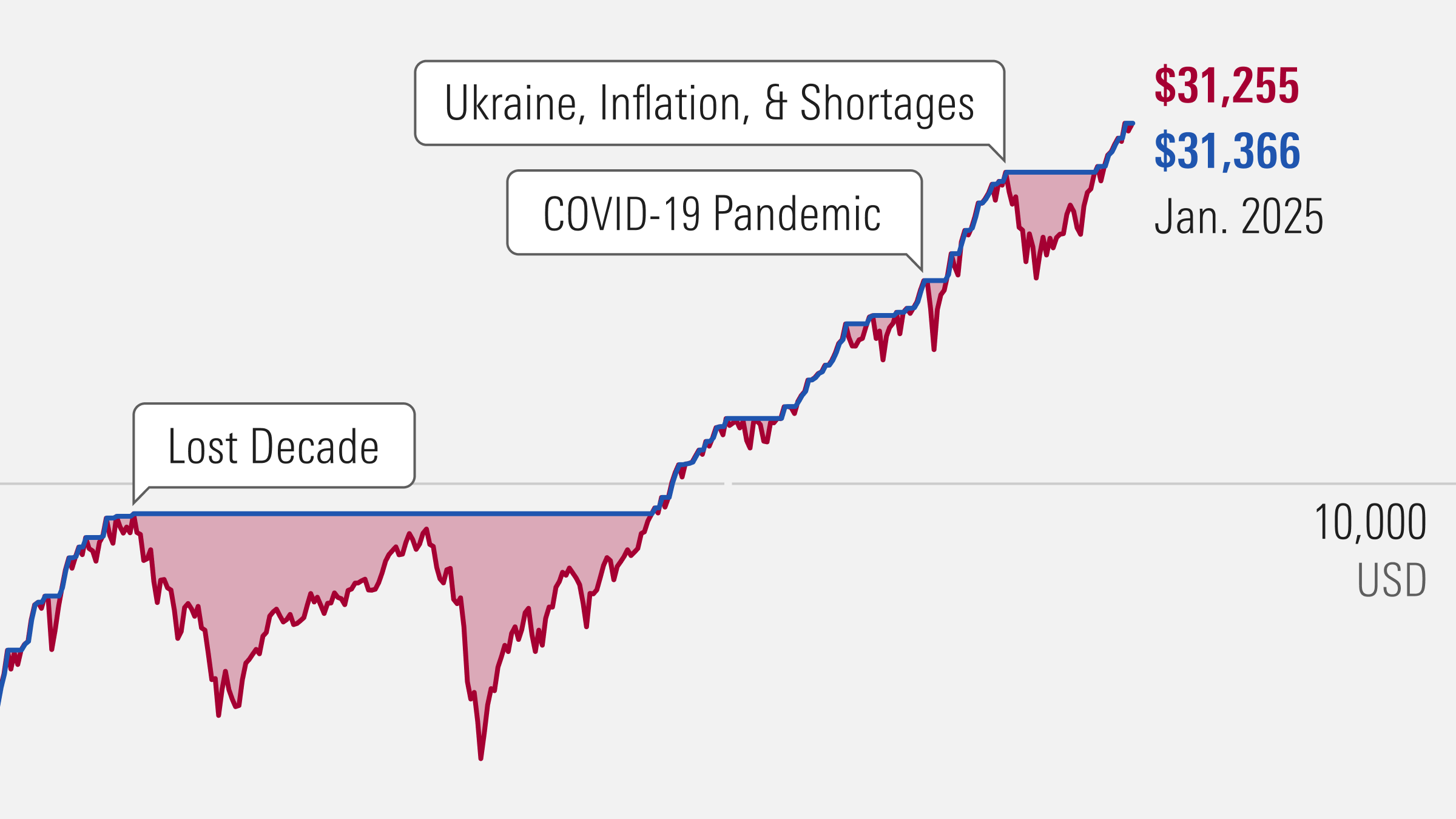

Etter den initielle stolleken, bør derimot byttene roe seg ned. Fond er ment til å være en langsiktig investering og ikke noe man investerer i dette året, kvartalet eller, enda verre, denne måneden. Man kan gjerne justere kursen etter hvert, eller kutte trådene dersom forutsetningene for investeringene ikke lenger er tilstede, men man bør ikke ha høy frekvens på bytte av fond hele tiden. Bruk derfor mulighetene som finnes innen en slik konto med omhu og husk at den late investor kan faktisk få bedre resultater enn den hyperaktive.