Resten av artikkelen er kun oversatt til svensk. Vi ønsker tilbakemeldig på hva du syns om det.

Att investera annorlunda än jämförelseindex är en förutsättning för att slå index. Fonder som skiljer sig kraftigt från jämförelseindex uppvisar dock inte nödvändigtvis bättre avkastning än fonder som förvaltas med jämförelseindex som riktmärke. Detta visas i vår undersökning ”Active share in European Equity Funds”.

Vi hittade dessutom starka belägg för ökad risk vid högre active share. Vi observerade högre volatilitet (standardavvikelse) och mycket större värdeminskningar, särskilt för fonder med mycket höga active shares. Följaktligen kan fonder med höga active shares ge investerare fantastiska resultat, samtidigt som de kan visa sig vara en mardröm.

Vår analys fokuserar på långsiktiga, aktivt förvaltade fonder i tre europeiska Morningstarkategorier för stora bolag: Europe Large-Cap Value Equity, Europe Large-Cap Blend Equity och Europe Large-Cap Growth Equity. För att analysera sambandet mellan active share och avkastning och riskmått valde vi fonder från dessa kategorier som startades före den 1 januari 2010; alla fonder hade därför ett trackrecord på minst fem år. Fonderna var dessutom tvungna att lämna ut uppgifter om sina portföljinnehav till Morningstar, för att göra det möjligt för oss att beräkna kvartalsvisa active shares.

Active share: källa till avvikande avkastning

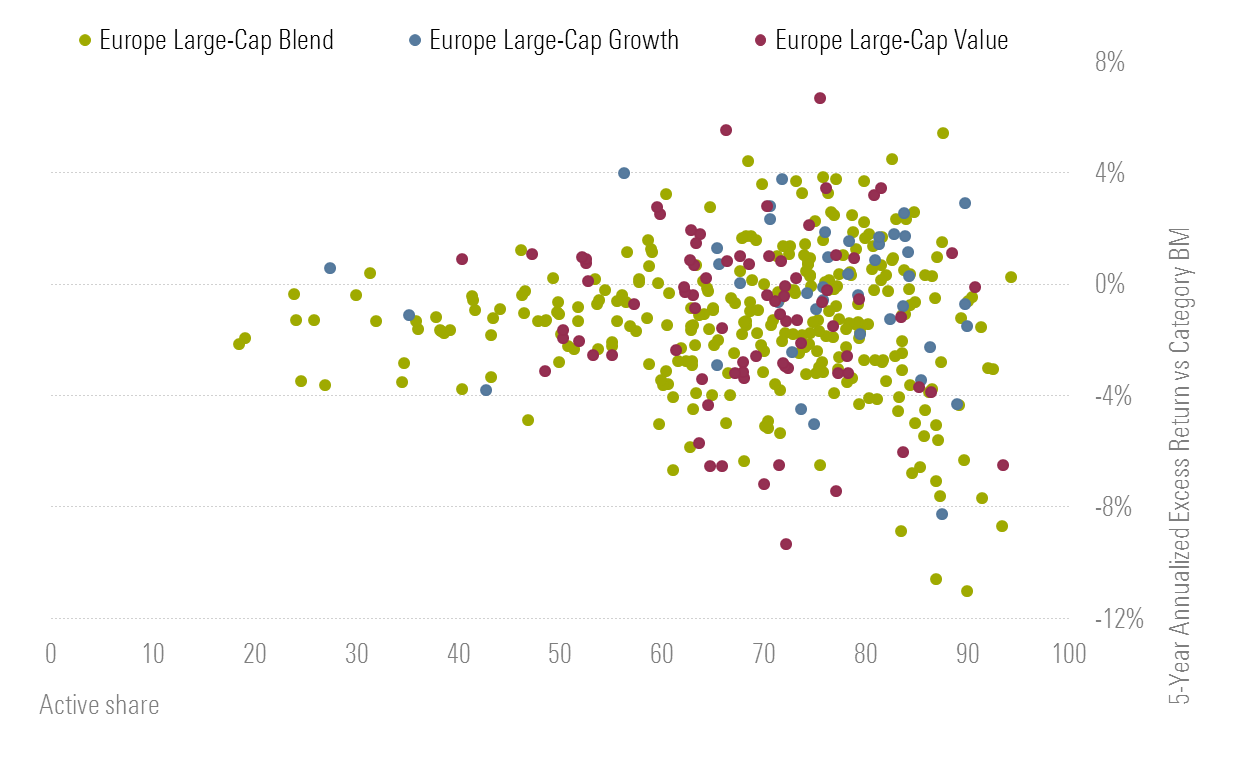

Punktdiagrammet nedan kombinerar fondernas genomsnittliga active shares med deras årliga överskottsavkastningar, jämfört med varje fonds jämförelseindex enligt Morningsstars kategori, under en femårsperiod fram till juni 2015. När active share ökar växer resultatens spridning på ett nästan exponentialt sätt. De bästa och sämsta resultaten återfinns bland de mest aktiva fonderna.

För fonder med en active share under 60 % uppgick spridningen i årlig överskottsavkastning till 9,0 %, från 4,0 % till negativa 5,0 % årlig överskottsavkastning jämfört med deras respektive jämförelseindex. De allra flesta fonderna hamnade dock relativt nära varandra. I skarp kontrast, bland fonderna med en active share över 60 % låg överskottsavkastningarna mellan 6,7 % och negativa 11,0 %. Resultaten påminner oss om att det inte är avvikelsegraden som bestämmer nivån på överavkastningen utan kvaliteten på de aktiva positionerna i portföljen.

Ingen avkastning utan risk

Avkastning och risk går hand i hand. Det är något som alla investerare bör känna till. Hur påverkar då de här stora skillnaderna i avkastning fondernas risknivåer?

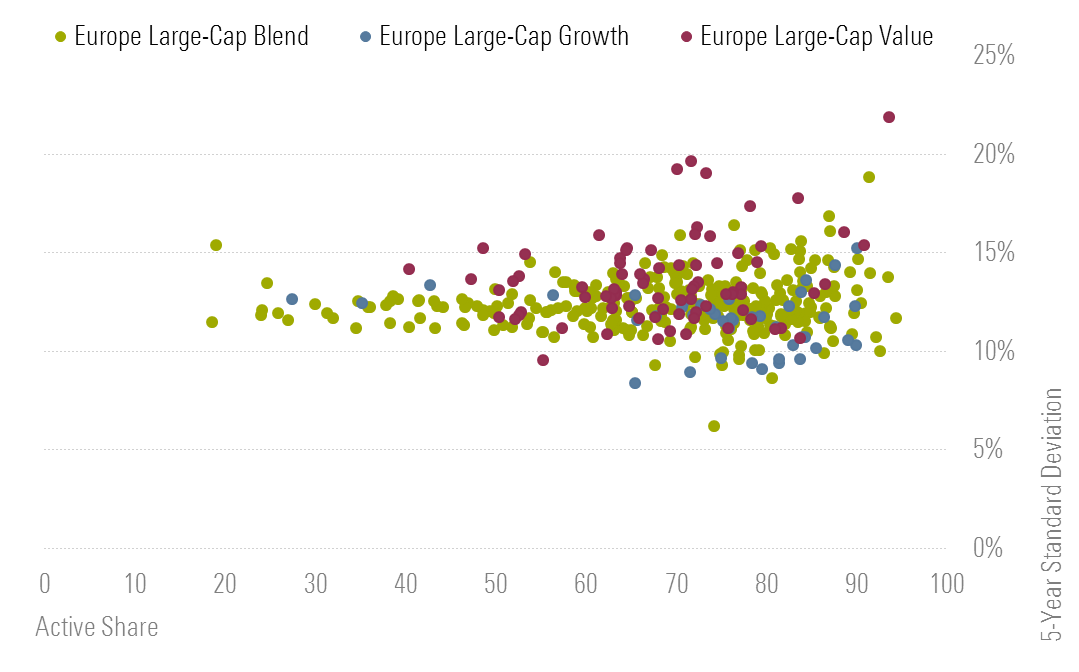

Det riskmått som vanligtvis används är standardavvikelse, som vi mäter från månatliga uppgifter om avkastning under femårsperioden fram till juni 2015. Punktdiagrammet nedan visar att det inte finns något tydligt samband mellan active share och standardavvikelse. Det är bara de mest aktiva fonderna med en active share på 90–100 % som uppvisar en genomsnittlig standardavvikelse som är markant högre. Investerare bör vara medvetna om den potentiellt högre risk som det innebär att investera i fonder som avviker kraftigt från jämförelseindex.

Maximal värdeminskning

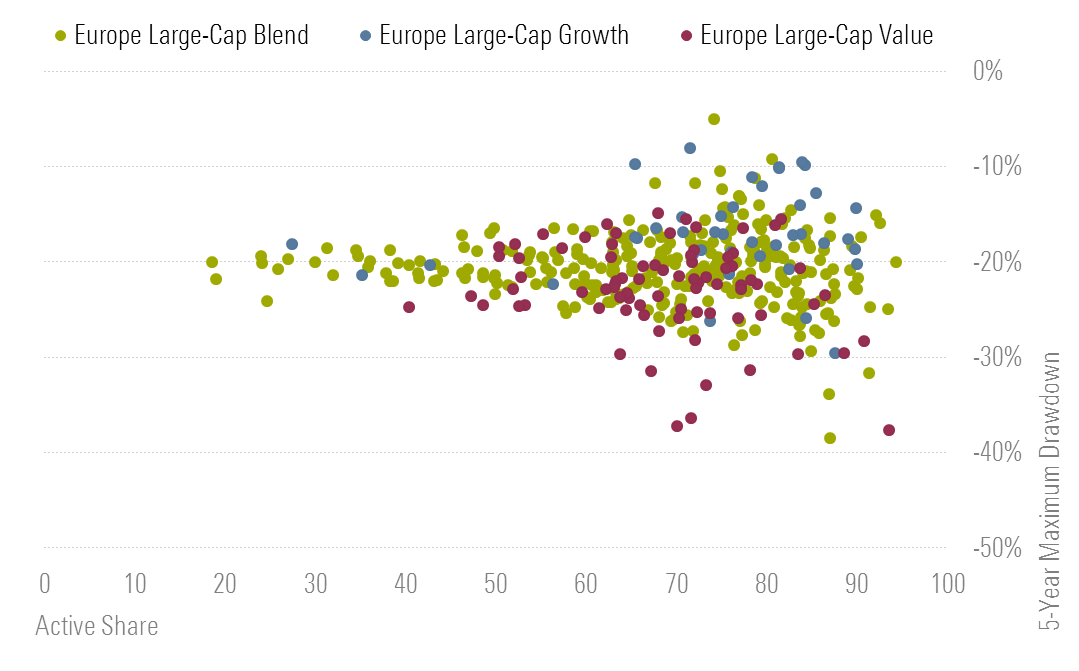

Standardavvikelse är en definition av risk, men den skiljer inte mellan positiva och negativa avvikelser. Man kan också belysa den risk som tas av investerare när de investerar i fonder med höga active shares genom att titta på maximala värdeminskningar. Fonderna i urvalet rapporterade i genomsnitt en maximal värdeminskning på negativa 20,8 % under femårsperioden.

Resultatintervallet för värdeminskningar var mycket brett, precis som för överskottsavkastningar. Den lägsta maximala värdeminskningen var -5,1 %, samtidigt som fonden med den största nedgången fick uppleva negativa 38,5 % från topp till botten. Punktdiagrammet nedan visar ett mönster med ökande maximala värdeminskningar när active share stiger. För investerare innebär detta att fonder med högre active shares ökar risken för stora förluster.

Var medveten om stilexponering

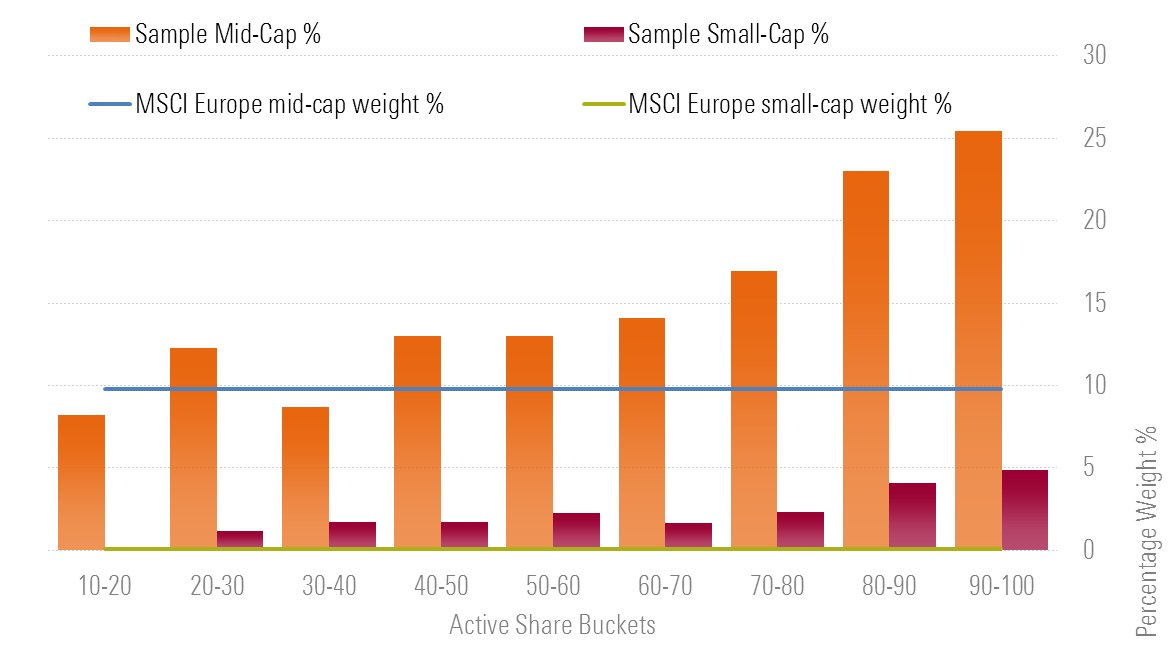

Vår forskning visar att fonder med högre active shares uppvisar annan exponering av stilfaktorer än deras respektive jämförelseindex enligt Morningstars kategorier. Det kan vara exponering i termer av bransch, stil eller börsvärde. Vi kan till exempel dra slutsatsen att fonder med höga active shares använder små företag i mycket större utsträckning än fonder med lägre active shares, vilket visas i diagrammet (nedan). Detta skulle delvis kunna förklara de förhöjda risknivåer som vi observerat tidigare för mycket aktiva fonder. Även om detta i och för sig inte är fel måste investerare vara medvetna om de här avvikelserna och de måste se till att inte oavsiktliga positioner tas när det gäller stil.

Investerare som väljer mycket aktiva fonder – på grund av deras stora avvikelse från jämförelseindex – kan få fonder som investerar annorlunda än investerarna hade förväntat sig. Det är därför viktigt att investerare undersöker vilka faktorer som styr en fonds active share, och vilka konsekvenser detta kan få för det förväntade resultatet och för risknivån.